A banánhéj, amin a legtöbben elcsúsznak

osztalekportfolio.com - 2023. június 22., csütörtök 9:25

"Háború, infláció, emelkedő kamatok, bankpiaci káosz és recesszió… többek között ilyen kihívásokkal néz szembe a részvénypiac. A befektetőknek egyaránt mérlegelniük kell ezen rövid távú kockázatokat és a részvény eszközosztály hosszú távú hozampotenciálját. A minőségi részvények egyszerre nyújtanak hosszú távon kiemelkedő teljesítményt, és védenek meg piaci esések idején, ezáltal kifejezetten megfelelő választásnak tűnnek a jelenlegi környezetben." Ezzel a rövid összefoglalóval indul a GMO nevű patinás vagyonkezelő cég legújabb negyedéves levele, mely szokás szerint több átgondolásra érdemes adatot, üzenetet tartalmaz.

Mit tudnak a minőségi részvények?

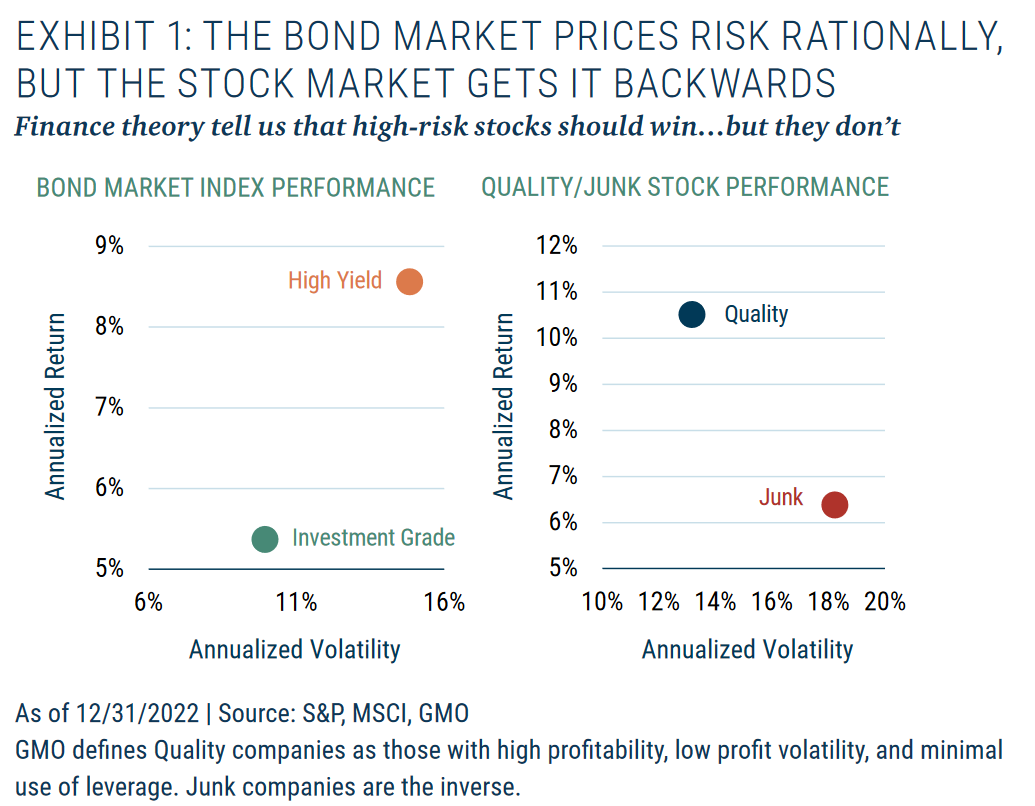

Korábban kifejtettem, miért nem tartom a kockázat megfelelő mércéjének a széles körben használt volatilitást, az árfolyamok hullámzásának mértékét. A véleményemet változatlanul fenntartom, ezzel együtt érdekesnek találom a hivatkozott anyagban szereplő alábbi grafikont.

A számok egyrészt azt mutatják, hogy a kötvénypiacon a kockázatosabb „bóvli” kategória általában magasabb hozamot kínál, nagyobb volatilitás mellett, mint a biztonságosabb besorolású kötvények. A meglepő eredményeket sokkal inkább az ábra jobb oldalán, a részvénypiacot leíró koordinátarendszerben látjuk. A GMO által minőségi kategóriába sorolt részvények ugyanis egyszerre tudnak magasabb hozamot és kisebb mértékű árfolyam hullámzást nyújtani, mint az alacsony minőségű társaik.

A minőségi vállalatok általában fenntartható versenyelőnnyel rendelkeznek, mely lehetővé teszi, hogy kiemelkedően jövedelmezően működhessenek évtizedeken keresztül. Kutatásunk három kulcstényezőre világított rá, melyek mentén azonosíthatók ezek. Azon cégek képesek leginkább gazdasági ciklusokon keresztül, különféle környezetben magas megtérülés mellett újabb tőkét befektetni, melyek a múltban is kiemelkedő és stabil profitabilitás, valamint alacsony eladósodottság mellett működtek.”

Azon lehet vitatkozni, hogy elegendő-e a jövedelmezőség historikus szintjére, stabilitására és az eladósodottságra figyelni, a minőség mint befektetési faktor relevanciája ugyanakkor nem annyira kérdőjelezhető meg. Az alábbi videóban kifejtettem a mögöttes indokokat, amiért a minőségi részvényekbe történő befektetés hosszú távon piacverő teljesítményt szokott hozni.

Félre lehet lőni (ezzel az irányzattal is)

Ahogy a GMO hivatkozott anyaga is kiemeli, a kvantitatív modellek alkalmasak lehetnek a minőségi cégek részvényeinek számszerű kiszűrésére, ez azonban csak egy értelmes befektetési folyamat kezdő állomása lehet. Minden modell ad ugyanis fals pozitív és negatív eredményeket is, éppen ezért a pénzügyi mutatókon alapuló előszűrést ki kell egészíteni az adott cég és iparág fundamentumainak alapos megismerésével.

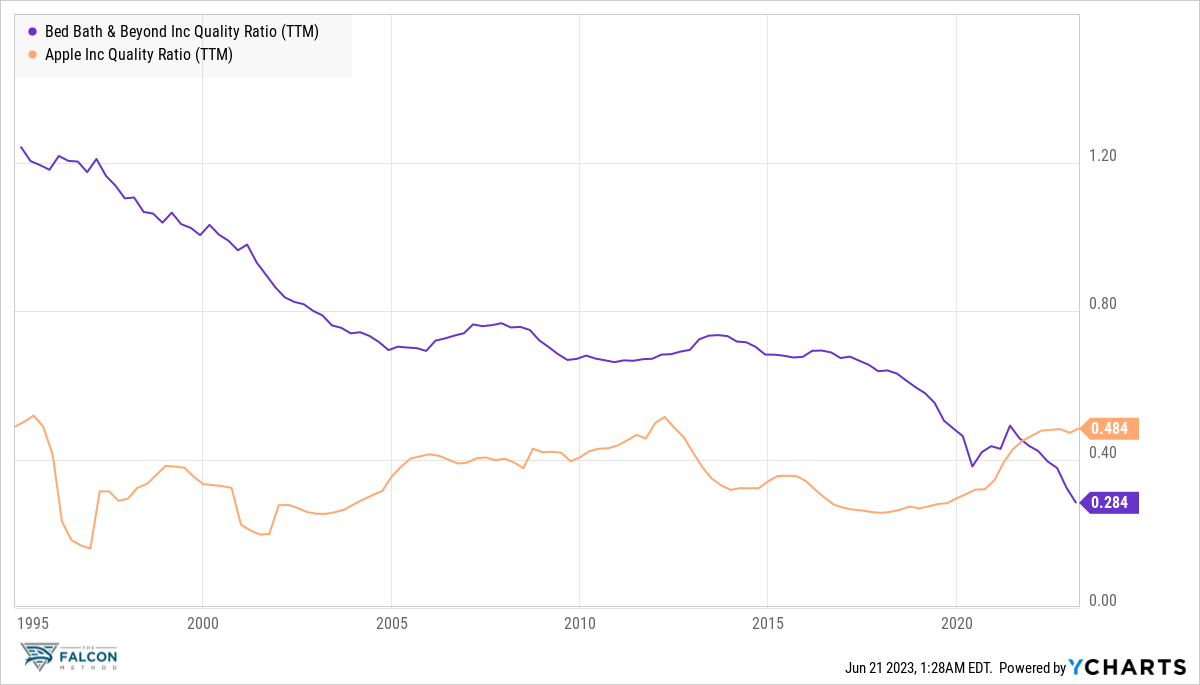

A Bed Bath & Beyond például egészen 2015-ig magasabb minőségű részvényként jelent meg a szűrőnkben az Apple-nél.”

Valóban nem nehéz olyan minőségi mutatókat találni, melyek tükrében a Bed Bath & Beyond sokáig lepipálta az almás óriáscéget. Illusztrációként a bruttó profit mérlegfőösszeghez viszonyított arányát láthatod alább, amit a Ycharts a beszédes „Quality Ratio” néven prezentál. (A metrika pontos definícióját itt találod.)

Azért akadt meg a szemem ezen a GMO által említett példán, mert a hungarikumnak számító pár órás „gyorstalpaló Warren Buffett képzések” nem kívánatos mellékhatásaként sajnos itthon is elég sokan fektettek pénzt az idén áprilisban csődvédelembe menekülő Bed Bath & Beyond részvényeibe. (Többen megtaláltak azzal a kérdéssel, hogy mit kellene tenniük ezzel a pozíciójukkal. Ilyesmire nem vagyok jogosult válaszolni, annyit viszont mindenkinek leírtam, hogy egy-két mutatószám és egy túlegyszerűsített kalkulátor alapján befektetni véleményem szerint nem túl okos dolog a jövőre nézve.)

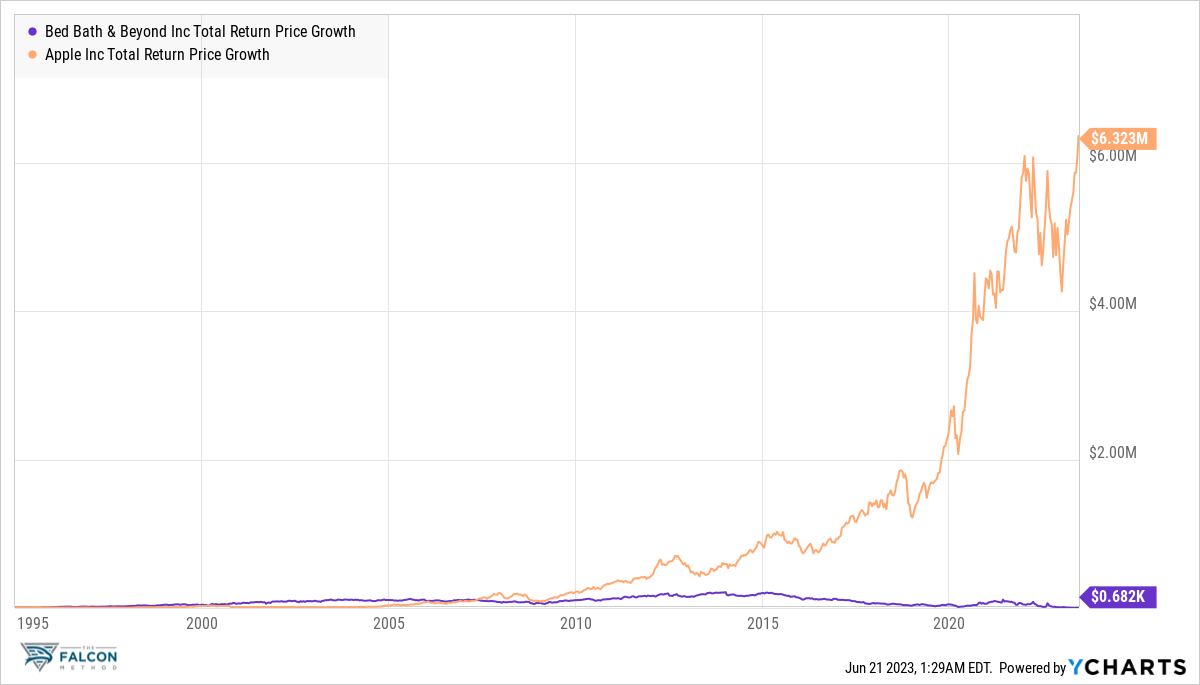

Ha már a GMO az Apple mellett említette a Bed Bath & Beyond vállalatot, nézzük meg, mi történt volna, ha 1995 elején 10-10 ezer dollárt fektetünk ezekbe a részvényekbe. Az eredmények magukért beszélnek: 6 millió dollár fölé hízott volna az Apple pozink, míg a BBBY esetén 700 dollár se maradt volna az eredeti tőkénkből.

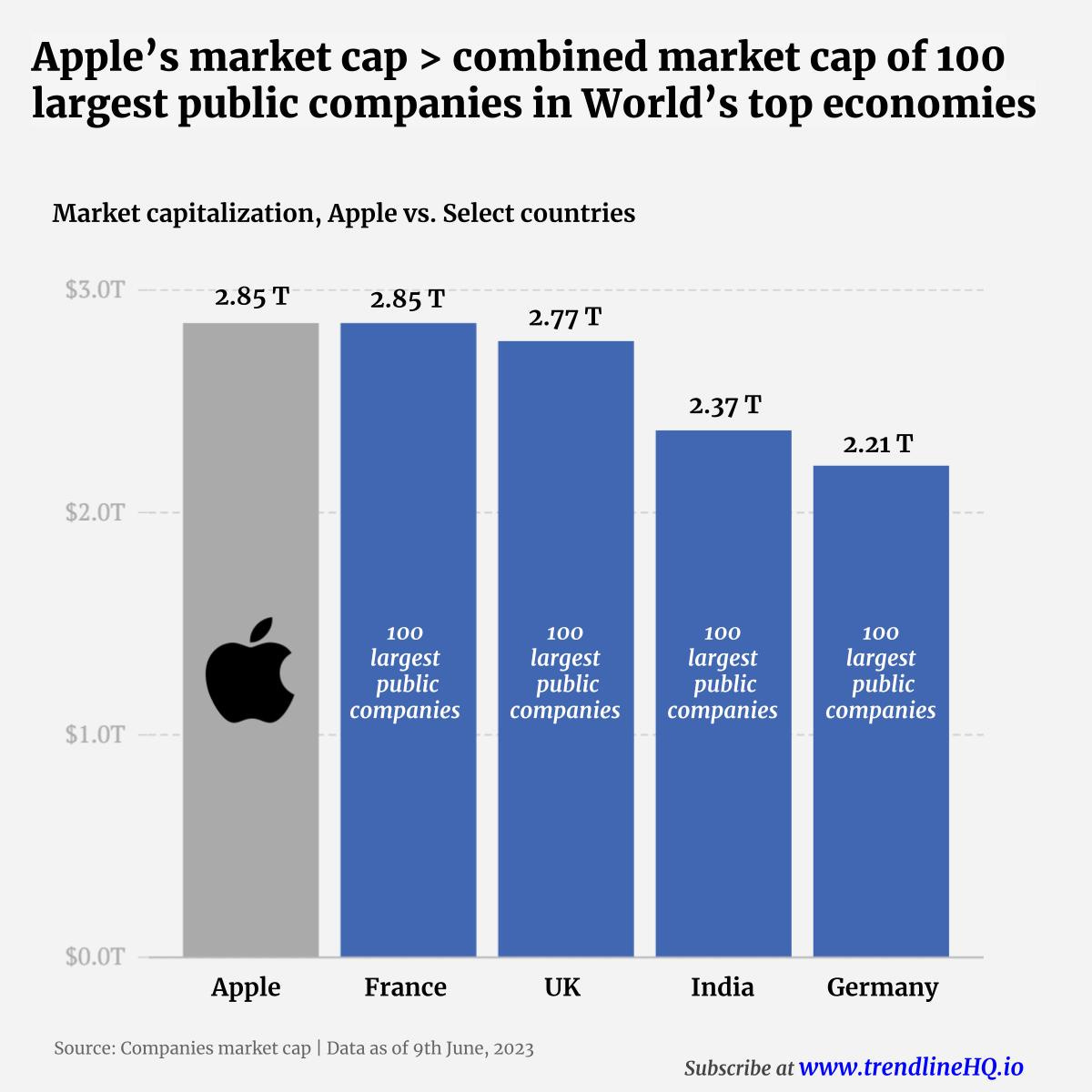

A példa nyilván extrém, hiszen az Apple mostanra akkorára nőtt, hogy a világ legnagyobb kapitalizációjú cégeként más országok 100 legnagyobb vállalatának együttesével is felveszi a versenyt.

Ezzel együtt elég jól rávilágít ez a „kontrasztos páros” arra, hogy a matek, a kvantitatív elemzés önmagában eléggé félre tud vinni.

Mit kezdenél 5 dollárral?

A Stanford Graduate School of Business oktatói által kitalált feladat az egyik kedvenc illusztrációs példám. A csapatokba szerveződő hallgatóknak a rendelkezésükre bocsátott borítékban lévő pénzből kellett a lehető legtöbbet kihozniuk, mégpedig a boríték felbontásától számított két órán belül. Összesen 5 dollár volt az „alaptőke”. Az ötlet kidolgozására bármennyi időt rászánhattak, a megvalósításra viszont ténylegesen két órájuk volt. A feladat lezárásaként készíteniük kellett egy egyetlen diából álló összefoglaló prezentációt, amit a következő hétfőn kellett bemutatniuk a többi végzős hallgató előtt.

Először nyilván a sablonötletek merültek fel: „forgassuk meg a pénzt Vegasban, vegyünk lottószelvényt, vagy csináljunk egy limonádés standot”. Végül néhány csapat rájött, hogy a borítékban található bankjegy teljesen irreleváns a feladat szempontjából, gyakorlatilag csak figyelemelterelésre szolgál! Az átlagos eredmény 200$ profit volt (ami 4000%-os megtérülésnek felel meg), miközben a győztes csapat 650$-t zsebelt be azzal az ötlettel, hogy a következő heti prezentációs lehetőségét eladta egy olyan cégnek, aki pont a Stanford Business School végzősei közül szeretett volna munkaerőt toborozni.

Sokszor érzem úgy, hogy a hosszú távon jól működő minőségi-növekedési részvénybefektetési irányzat esetén sem igazán egy-egy negyedév eredményszámai számítanak, sokkal inkább az, hogy a sztorik kvalitatív oldalát ne lőjük nagyon félre.

Hogyan kerülheted el a leggyakoribb hibákat?

Érdemes belátni, hogy attól, mert használod egy cég termékeit, vagy egyszerűnek tűnik az üzleti modellje, még nem feltétlenül érted, miért őrizheti meg a vállalat a versenypozícióját. Az Apple példájánál maradva, a termékminőség elég egyértelmű előny, amit mindenki lát. Némi kutatómunka után talán azt sem nehéz felismerni, hogy az iPhone esetén a felhasználói felület (user interface) az érzékelt termékminőség egyik hajtóereje. Azt viszont már jóval nehezebb lehet megjósolni, hogy évtizedes távon az Apple versenyelőnye erősödik vagy éppen gyengül ezen háttértényező esetén.

Magyarországon egyetlen befektetőről se hallottam, aki kifejezetten kutatná azon vállalatok régi éves jelentéseit, melyek tönkrementek. Pedig ha nem érted, hogy egyes ágazatokban, piaci szegmensekben miért buktak meg korábban bizonyos cégek, akkor igazából a siker kritériumait se értheted elég mélyen. Rengeteget kell olvasni, ezért is kíván teljes elköteleződést a profi befektetés, ezért tekintendő szakmának, nem pedig „részmunkaidős hobbinak”. A Bed Bath & Beyond éves jelentéseinek archívuma például igazi kincsesláda lehet a tanulni vágyóknak.

Szeretem a bukásokat tanulmányozni. Azt akarjuk látni, mitől romlott el egy-egy vállalat.” (Warren Buffett)

Kíváncsi vagyok, hány olyan befektetőt ismersz, aki totálisan megbukott, tőzsdéről kivezetett cégek éves jelentéseit olvasgatja…

Szintén értékes tapasztalatot szerezhetsz, ha a régmúltból indulva elkezded feldolgozni egy olyan vállalat éves jelentéseit, melynek jelenéről nem sokat tudsz. Érdemes egy-egy elolvasott éves „adag” után megállnod, és feltenni magadnak a kérdést, hogy véleményed szerint pár éven belül mennyivel lesz sikeresebb vagy éppen sikertelenebb az adott vállalkozás. Miután felírtad a választ, már olvashatsz is tovább, hogy meglásd, miben volt igazad, és miben tévedtél. Időigényes, de nem keveset lehet belőle tanulni.

Szúrj ki olyan időszakokat egy-egy cég történetében, amikor egy versenytársa előrukkolt egy jobb termékkel vagy szolgáltatással, nehéz helyzetbe hozva ezáltal az elemzett vállalatot! Sokat elmond a minőség kvalitatív oldaláról, hogy milyen reakciókkal és hány ilyen támadást tudott sikeresen kivédeni a befektetési célpontként kiszemelt céged.

A banánhéj, amin a legtöbben elcsúsznak, hogy a hosszú távú sikerhez az üzleti működés kvalitatív tényezőit is fel kell tárni és meg kell érteni, miközben a publikus adatközlések sokkal inkább a számadatokra fókuszálnak. Ami igazán fontos, azt úgy kell kihámoznunk. Ha szeretsz ezzel foglalkozni, akkor kifejezetten megéri! Számszerűen is, ahogy a GMO adataiból láthattad.