Mélyvíz vagy kacsaúsztató? A kockázatról másképp

osztalekportfolio.com - 2023. augusztus 17., csütörtök 9:29

Az OsztalékPortfólió oldal fennállásának kilenc éve alatt többször hangsúlyoztam, hogy számomra egy befektetés kockázata nem azonos azzal a mértékkel, amennyire annak az árfolyama hullámzik. A kérdés viszont ennél jóval összetettebb, és bőven megérdemli, hogy néhány extra szemszögből is megvizsgáljuk. Én legalábbis ezt teszem mostanában, ez ihlette a bejegyzés témáját.

Kukába a legnépszerűbb mutatókkal! A Vanguard alapítójával egyetértésben

John Bogle, a Vanguard alapítója, a passzív indexkövető irányzat úttörője fogalmazta meg a 2000. április 6-i bostoni beszédében, hogy a befektetési szakmában széles körben használt teljesítménymutatók véleménye szerint nem sokra jók.

„Egyáltalán nem vagyok biztos abban, hogy helyes a szórást a kockázat megfelelőjeként használni. Abban pedig még kevésbé, hogy a kockázattal korrigált hozam a befektetési teljesítmény megfelelő mércéje. […] Miközben egy százalékpontnyi extra hozam hosszú távon rendkívül értékes, plusz egy százalékpontnyi rövid távú szórás semmilyen jelentéstartalommal nem bír. Ebből kiindulva, mi értelme van elosztani az értékest a jelentéktelennel [hogy megkapjuk a népszerű Sharpe-mutatót], azonos súllyal kezelve őket?”

A beszéd leiratát ebben a könyvben olvastam.

A Sharpe-ráta az egységnyi kockázatra jutó többlethozamot kifejező mérőszám. Elsősorban a befektetési alapok értékelése során szokták alkalmazni. Annál kedvezőbb képet mutat, minél magasabb az értéke. Korlátja, hogy a negatív, illetve a pozitív irányú árfolyam ingadozást azonos módon kezeli, mely torzítást a Sortino-mutató hivatott kezelni. (A Sortino-ráta számítása mindössze annyiban tér el, hogy nem veszi figyelembe a pozitív irányú szórást, kizárólag a negatív irányú kilengéseket.)

Warren Buffett is többször hangsúlyozta részvényeseinek írt leveleiben, hogy a befektetési döntéseit véletlenül se befolyásolja a volatilitás, az árfolyamok hullámzásának mértéke:

„Charlie [Munger] és én kifejezetten hajlandók vagyunk elfogadni a relatíve magasabb volatilitást a jobb hosszú távú eredményért cserében. Más szavakkal kifejezve: előnyben részesítjük a hullámzás árán elért 15%-os hozamot a sima 12%-os hozammal szemben. Mivel a legtöbb vagyonkezelő a hullámzás kisimítását célozza meg, olyan versenyelőnyünk van, amiből igyekszünk a legtöbbet kihozni.” (Forrás: Warren Buffett 1995-ös levele)

Aki másképp gondolja, annak érdemes feltennie a kérdést, hogy a volatilitás (árfolyamhullámzás) iránti ellenérzése pénzügyi vagy inkább érzelmi gyökerű. Változatlanul kitartok amellett, hogy olyan pénznek nincs helye részvényekben, amire 10 éven belül reálisan szükség lehet. Ezen szabály betartásával és a befektetés pszichológiai oldalának tudatos kezelésével (önmagad tesztelésével és némi önreflexióval) egész jól el lehet boldogulni.

Árnyaljuk a képet! Mélyvíz vagy kacsaúsztató?

Miközben számomra egy befektetés kockázata a tartós tőkevesztés valószínűségeként definiálható leginkább, ma már nem állítom, hogy a volatilitás teljes mértékben figyelmen kívül hagyható.

William Bernstein gondolatait idézve, a kockázatnak két fajtája van, attól függően, hogy a mélyülő medence melyik részén tartózkodsz. A „sekély kockázat” (angolul azért frappánsabban cseng a shallow risk szófordulat) jelenti azt az átmeneti tőkeérték csökkenést, ami idővel – általában pár éven belül – helyrebillen, míg a „mély kockázat” (deep risk) a tartós, végleges tőkevesztés.

A shallow risk abszolút menedzselhető, ha megfelelő likviditással rendelkezel (azaz nem kerül olyan pénzed részvényekbe, amit kényszerből ki kell venned). Ekkor az átmeneti veszteség pszichológiai terhe is sokkal vállalhatóbb, és ideális esetben kifejezetten lehetőségként élheted meg a tőzsdei turbulenciát.

Fontos, hogy a belátható időtávon belül felmerülő kötelezettségekre szánt pénzösszegeket mindig a shallow risk, azaz a volatilitás (árfolyamhullámzás) figyelembe vételével indokolt befektetni, míg az igazán hosszú távú befektetéseknél a deep risk kell irányadó szempont legyen. (A trükkös kérdés a szürke zónában van, mondjuk a 10 éven túl, de várhatóan 30 éven belül szükséges pénzeszközök befektetése esetén. Ilyenkor megfelelő súllyal érdemes mérlegelni a hullámzás mértékét és a reálértéken mért végleges tőkevesztés valószínűségét is. Mivel minden ember élethelyzete és pszichológiai huzalozása más, egész szép kihívás a valóban személyre szabott, tudatos pénzügyi tervezés.)

Történelmi tényadatok szerint hosszú távon a részvény eszközosztály véd leginkább a deep risk, azaz a tőke reálértékében bekövetkezett végleges veszteség ellen. Ezzel együtt a részvények növelik a befektetési portfólió „sekély kockázatát”, a hullámzás mértékét.

Minél rövidebb a befektetési időhorizont, annál nagyobb hangsúlyt kell helyezni a hullámzás mértékének limitálására. Ha például a gyermeked közelgő taníttatására spórolsz, elsősorban a mélyülő medence kacsaúsztató részére (a volatilitásra) érdemes fókuszálnod. Ugyanakkor 25 éves rendszeres megtakarítóként, karriered elején a deep risk elkerülése érdekében indokolt előnyben részesíteni a részvényeket, miközben a tőzsdei pánik időszakokat (amikor a shallow risk „megelevenedik”) vételi lehetőségként megélni.

Hozzám egyértelműen ezen utóbbi felfogás áll közel, bár már nem vagyok 25 éves. 40 felett talán ezért is kezdtem aktívabban gondolkodni a következőkön.

A váltás

Bernstein érvelésénél maradva, az eszközallokáció szempontjából kulcsváltozó a humántőke és befektetett tőke aránya.

Amikor még aránytalanul értékesebb a humán tőkéd (azaz bőven vannak aktív éveid hátra, miközben a portfóliód se túl nagy még), egyértelműen a deep risk kerül fókuszba, azaz düböröghet a részvénytúlsúlyos (tudatos!) befektetés. Később, amikor a mérleg átbillen, és a várhatóan hátralévő karrieredből befolyó összeg jelenértéke kisebb a meglévő befektetési portfóliódnál, akkor bizony szerepet kell kapjon a döntéseidben a shallow risk, azaz a volatilitás is. A többségnél ez a pont állítólag valahol 45 és 50 éves kor között érkezik el. (Jó érzés, hogy van még némi időm gondolkodni…)

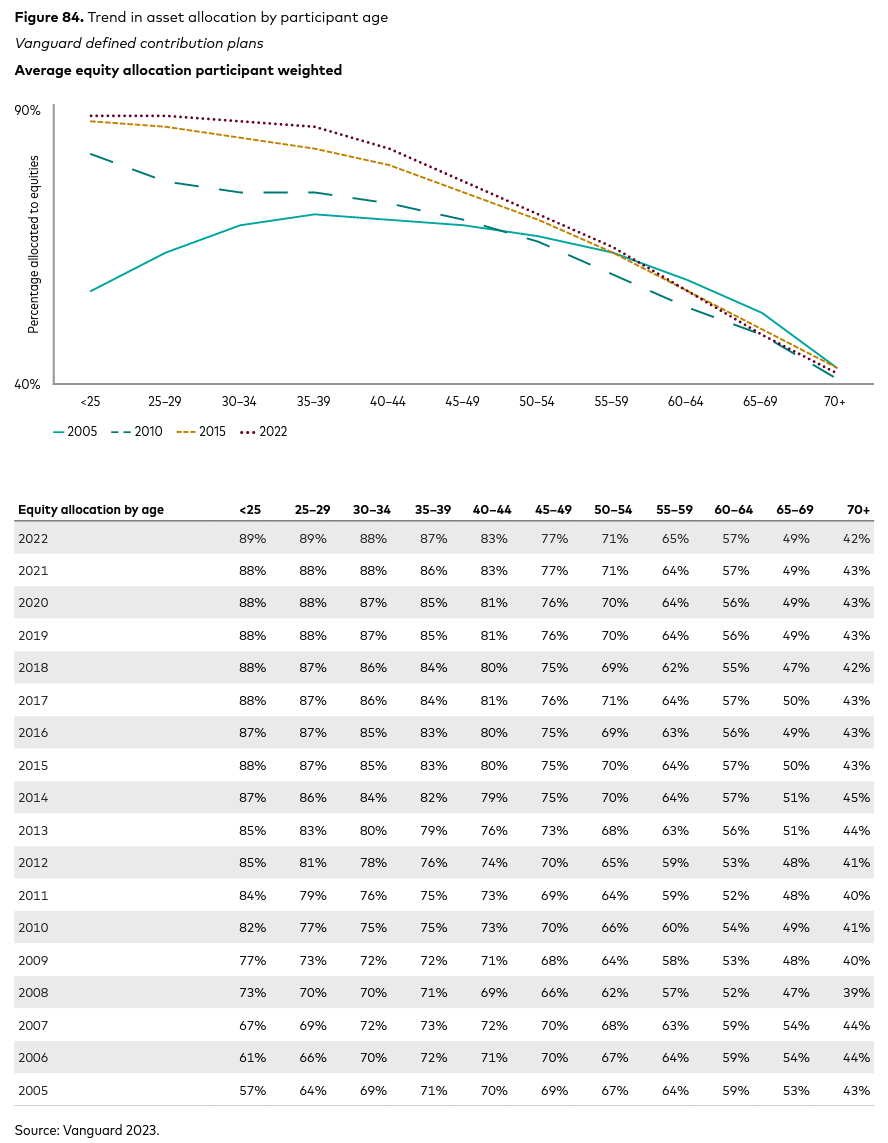

A Vanguard „How America Saves” című anyagából egyébként gyönyörűen látszik, miként változik a részvényarány a kor előrehaladtával a befektetési portfóliókban. Emellett azt is érdemes észrevenni, hogy a görbék alakja lényegesen változott 2005 és 2022 között.

Eddig finoman szólva se jeleskedtem kötvénybefektetés terén, John Norstad érvelése viszont új megvilágításba helyezi a kérdést.

Ha abból indulunk ki, hogy

- a részvényekben lévő tőke bármelyik évben (ideiglenesen) akár le is feleződhet,

- miközben a kamatos kamat hatás és a folyamatos megtakarítások miatt egyre több pénzünk van részvényben az évtizedek előrehaladtával,

- ráadásul időskorban már nem is feltétlen van időnk kiülni egy komolyabb tőzsdei összeszakadást remélhetőleg követő feltámadást

akkor kijelenthetjük, hogy az életciklus alapú eszközallokációnak (személyes preferenciáid mentén) valamelyest indokolt teret engedni. Magyarul a hozzám hasonló 100%-os részvényallokáció bizonyos kor felett szakmailag nehezen védhető.

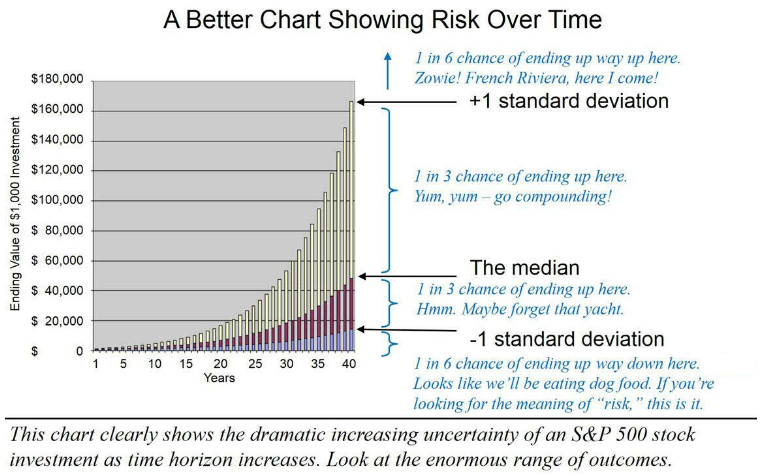

Igaz, hogy a részvénybefektetés évesített (!) hozamának szórása a befektetési időtáv növelésével csökken. (Ezért is szokás olyan kijelentéseket tenni, hogy 20+ éves távon nem kockázatos a részvénybefektetés.) Ugyanakkor talán mégsem ez a leginkább releváns mérőszám. Gondolj bele abba az élethelyzetbe, hogy az évtizedek alatt 2 millió dollárra felhizlalt portfóliód értéke megfeleződik idősebb korodban (a 100%-os részvényallokáció és piaci pánik eredőjeként). Norstad anyagán kívül sehol nem láttam még olyat, hogy valaki levezetné, a kamatos kamat hatásnak köszönhetően az idő előrehaladtával a teljes hozamod szórása növekszik. (Nem az évesített hozam szórása számít, hanem a teljes hozamod szórása, ahogy az a Why Bother With Bonds című könyvben szépen le van vezetve.)

Bízom benne, hogy az alábbi ábra érthetően átadja az üzenetet, miszerint a lehetséges kimenetek skálája szélesedik az időtáv növelésével. (A számítás hátteréről itt olvashatsz.)

Ha már megnyerted a játékot, azaz bőven van elég tőkéd a kívánt életszínvonalad finanszírozására, akkor talán érdemes a zsetonjaid egy részét levenni az asztalról, és biztonságba helyezni. A „mikor” és „mennyit” már teljesen egyedi preferencia és élethelyzet kérdése, amiben nem vagyok jogosult tanácsot adni.

Zárásként álljon itt Peter Bernstein egy számomra meghatározó gondolata (aki egyébként nem rokona a fent hivatkozott William Bernsteinnek):

„A túlélés az egyetlen út a gazdagsághoz. Csak akkor szabad megkísérelned a hozam maximalizálást, ha az esetleges veszteség nem fenyegeti a túlélésedet, és ha valóban szükséged van a potenciálisan elérhető extra nyereségre.”

Ismételten: amennyiben a megcélzott életviteled finanszírozásához nem feltétlen szükségeltetik már a magas részvényallokáció, akkor talán érdemes elgondolkodni a portfóliód fokozatos és tudatos átrendezésén.

Ha a meglévő államkötvényeim összértékéből levonom a forintban fennálló (építkezésre felvett) hiteltartozásom összegét, akkor a nettó kötvényallokációm a 0%-ot súrolja 41 éves koromban. Nekem eddig bejött a részvényekre fókuszáló (tudatos stratégiát követő) vagyonépítés, ugyanakkor nem merném kijelenteni, hogy 20 év múlva is közel 100%-os részvényaránnyal rendelkezem majd. Gondolatébresztőnek szántam az írást, személyre szabott tanácsért olyanhoz fordulj, aki ehhez megfelelő jogosultsággal rendelkezik! (Utóbbi tudtommal Magyarországon nem elsősorban szakértelemhez kötött.)