Sokakat meglephet ez az adó

osztalekportfolio.com - 2023. március 7., kedd 9:26

Az elmúlt években legalább százszor megkaptam az alábbi kérdést, ezért remélem hasznos lesz a tényeken alapuló válasz.

Miért nem fektetsz inkább olyan (accumulating) ETF-ekbe, melyek visszaforgatják az osztalékot? Így megúszhatnád a forrásadót!

Az első gondolatom mindig is az volt, hogy az osztalékra kivetett forrásadót ezzel a megoldással se lehet megúszni. Idővel azonban olyanok is megtaláltak a felvetéssel, akik el tudtak bizonytalanítani, mivel az ETF befektetés messze nem a hazai pályám. Azt tettem, amit ilyenkor a leghasznosabbnak tartok: közvetlenül a forrástól, az ETF-ek kibocsátóitól kértem infót.

Mi alapján választok ETF-et?

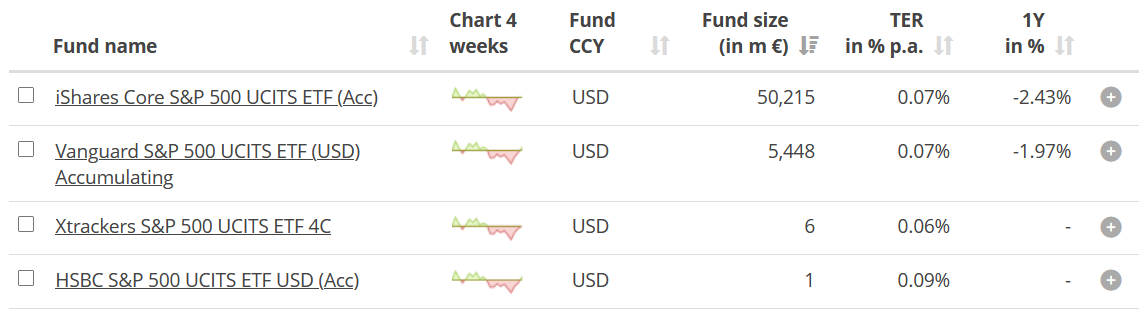

A példa kedvéért (és népszerűségük okán) olyan passzív indexkövető ETF-eket vizsgáltam, melyek az amerikai S&P 500 tőzsdeindex teljesítményét „ígérik” befektetőiknek. Mivel a kérdés megválaszolásához ezen instrumentumok Accumulating UCITS változatára van szükségünk, a justETF oldalán lévő keresőt hívtam segítségül.

Szeretem ezt az eszközt, mert rendkívül könnyen használható, és rengeteg szűrési feltétel mentén ad eredményeket, hasznos infókat. Ebben az esetben a következő paramétereket állítottam be:

- Az Equity eszközosztályon belül a kiszemelt ország az USA

- A Matching indices alatt kiválasztottam az S&P 500-at

- A Use Of Profits menüben az Accumulating kategóriát

- A Replication Method alatt a Full replication-t. (Nem tudnék nyugodtan aludni egy származtatott ügyletek által „leképezett” indexportfólióval. Ennek okairól külön bejegyzést lehetne írni, bár annyira talán nem izgalmas, hogy indokolt lenne.)

- A Fund Domicile alatt az írországi bejegyzésű ETF-ekre szűrök, mert tudtommal esetükben a legkedvezőbb a forrásadó az amerikai osztalékokra. (15%-os)

A kapott eredményeket az alap mérete szerint sorba rendezve szeretem áttekinteni. Íme a rövid lista:

Nem meglepő, hogy a BlackRock és a Vanguard dominálja ezt a szegmenst (is). Megvan tehát a két kibocsátó és a két konkrét termék, amivel kapcsolatban kérdezni tudok.

Kettőből egy korrekt válasz

A BlackRock (konkrétabban az iShares Germany) ügyfélszolgálata elég gyorsan rövidre zárta a kérdésemet:

Due to regulatory reasons, we are not able to give you information on this product (the mentioned ETF is not registered for sale in Hungary). Furthermore, we are generally not allowed to give advice to prospective clients on their personal financial/tax situation.

Magyarként ne is érdeklődjek az adott termékük felől, mert nincs hivatalosan forgalmazva nálunk. Lényegtelen, hogy szinte minden magyarországi brókernél meg tudnám venni lakossági ügyfélként…

A Vanguard szerencsére jóval segítőkészebb volt. Ők is leírták ugyan, hogy Magyarországon nem forgalmazott alapra vonatkozik a kérdésem, ezzel együtt azonban érdemi infót is adtak:

Vanguard's Irish domiciled funds and ETFs are corporate entities and are considered "opaque" for Irish tax purposes. As such, investors are unable to obtain relief for portfolio withholding taxes (WHT) suffered by these funds.

All of the Vanguard European domiciled funds pay distributions to investors gross of withholding tax. Should you wish to see the total WHT suffered by an ETF fund in respect of a given period, please refer to the Vanguard Funds Plc Annual Report, available through: https://global.vanguard.com/portal/site/portal/ucits-documentation-list

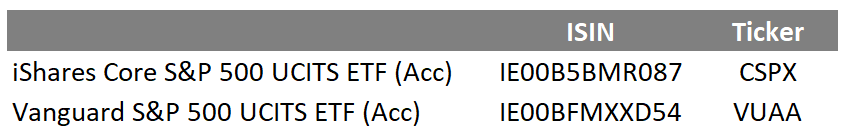

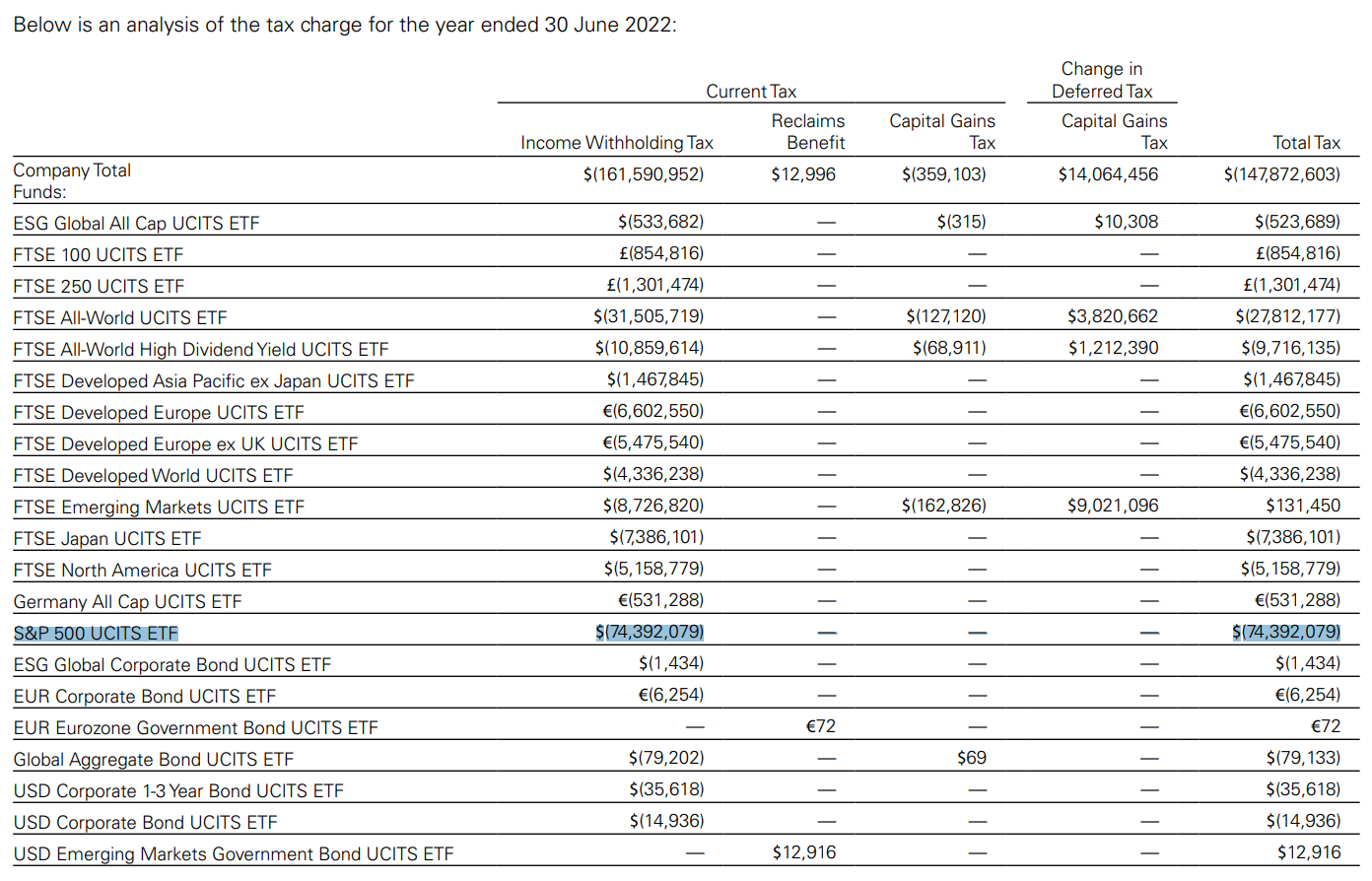

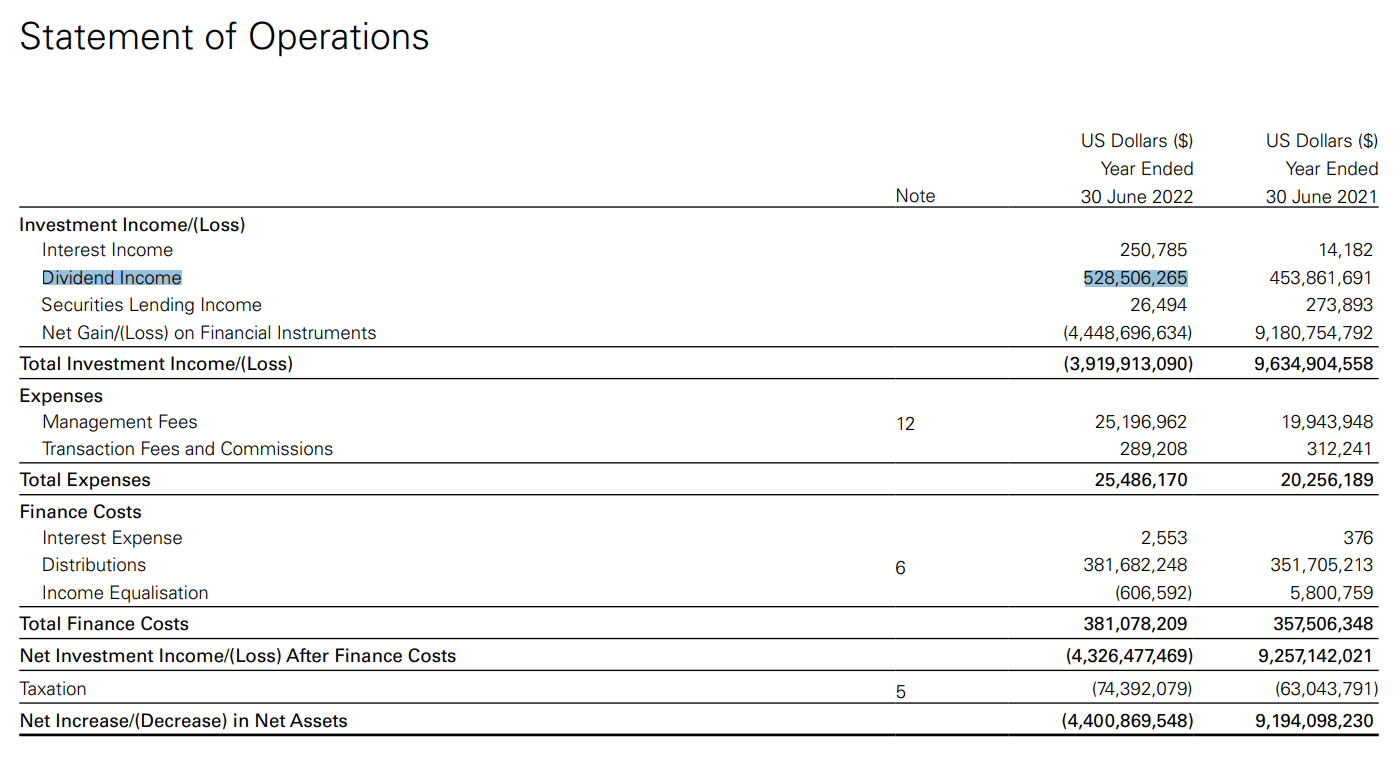

A Vanguard ETF-ek éves jelentésére mutató link aranyat ért a kérdés korrekt, egyértelmű megválaszolásában. A 702. oldalon található táblázat alapján az adott ETF igenis fizet forrásadót a kapott osztalékai után.

Igyekeztem kiszámolni, hogy a fizetett forrásadó a kapott osztalékok 15%-ának felel-e meg, ahogy várható lenne. Ehhez a 282. oldal adatát hívtam segítségül, mely megmutatja, pontosan mennyi osztalékot kapott az alap.

Az éves jelentésben közzétett két szám hányadosaként 14,08%-os forrásadó teher jött ki (74.392.079 / 528.506.265).

Ez az érték ellentmondani látszott a 274. oldal lábjegyzetében talált alábbi mondatnak:

The return of the S&P 500 UCITS ETF is adjusted by 15% for the withholding tax on dividends paid by US securities.

Rákérdeztem az eltérés okára, és a Vanguard ügyfélszolgálatosa ahelyett, hogy elegánsan elhárított volna, felsőbb szintre továbbította a kérdésemet. Meg is lett az eredménye, a következő korrekt válasz formájában:

Essentially, we expect Irish domiciled ETF funds to suffer 15% withholding tax (WHT) on US sourced dividends and our funds are documented on this basis.

However, the actual WHT rate applied in practice ultimately depends on several factors in relation to the underlying securities as well as the profile of the fund itself.

Based on the above, there may be specific investments that attract a different WHT rate to the expected 15% of a standard US equity.

A lényeg, hogy ha minden amerikai részvénynél valóban 15% lenne a forrásadó levonás, akkor az ETF szintjén is kijönne a 15%-os adóteher, a valóságban viszont vannak olyan cégek, ahol nem a standard 15%-ot vonják az osztalékból.

Az Intelligens Befektetők Klubja egyik közelmúltbeli kérdezz-felelek Zoom eseményén szóba is került a Philip Morris International speciális esete, ami abszolút alkalmas a fentiek megvilágítására. Ez a vállalat jelenleg szinte a teljes nyereségét az USA-n kívüli tevékenységéből szerzi, ennek megfelelően a 2023-ban fizetett osztalékának 97%-a mentesül az amerikai forrásadó alól, így csak a fennmaradó 3%-ra vetik azt ki. (A 97% sem lesz természetesen adómentes, csak azt a részt nem az USA adóztatja.) Ha valamiért mélyebben érdekel, itt találod a Philip Morris ezzel kapcsolatos tájékoztatását, illetve képernyőképként is lementettem a jelenlegi infót, mert szerintem a bejelentett Swedish Match akvizíció és az IQOS amerikai disztribúciós jogának visszavételével idővel változni fog a helyzet.

Konklúzió

Az osztalék forrásadóját teljesen megúszni nem lehet. Akkor sem, ha az osztalékot visszaforgató, ki nem fizető Accumulating UCITS ETF-be fektetsz. Ugyanígy igaz ez az osztalékot visszaforgató, aktívan kezelt alapokra is, ahol ráadásul a levont forrásadó tekintetében nem is mindig érvényesül 100%-os transzparencia.

A fenti infók alapján az amerikai-magyar adóegyezmény felmondása teheti igazán érdekessé azt, hogy egy egyezményes ország instrumentumába csomagolt befektetésen keresztül vegyék ki a részüket az USA részvénypiacának teljesítményéből azok, akikhez a passzív befektetési megközelítés áll közelebb. (Ebben a korábbi bejegyzésben került elő ez a kérdés, itt most a tényszerű alátámasztás volt a fókuszban.)

Változatlanul nem tervezem, hogy a befektetési portfólióm döntő többségét passzív ETF-ekbe helyezem át. Az általam előnyben részesített irányzatok közül a FALCON Method minőségi-növekedési részvény kiválasztási megközelítését szerencsére nem annyira érinti az egyezmény felmondása, mert ezen célpontoknál a teljes hozampotenciál kisebb részét teszi ki az osztalék komponens.

A portfólióm számottevő szeletét képviselő osztalékfókuszú befektetéssel már sajnos más a helyzet, ezért is merült fel – újra – nagyon komolyan a költözés gondolata. Ha az osztalékportfólió építés kezdeti fázisában lennék, és évtizedes távon gondolkodnék, valószínűleg simán itthon maradnék. Mára viszont akkora az osztalékbevételem, hogy összegszerűen nagyon fájna az extra sarc. Ahány ember, annyiféle élethelyzet…