Túl az osztalékon – Miért és hogyan változott a befektetési megközelítésem?

osztalekportfolio.com - 2021. február 28., vasárnap 12:14

2015-ben jelent meg az Osztalékból szabadon című könyv, és a kiadó közlése szerint azóta is folyamatosan benne van a Librinél eladott könyveik élvonalában. Senki nem számított erre, amikor aláírtuk a szerződést. Nem vagyok celeb, és sosem társult kiemelkedő marketingaktivitás a könyvhöz, valamiért mégis hónapról hónapra sokan keresik a boltokban. Míg a rövid ideig tartó bestseller státuszt meg lehet vásárolni, addig „longseller” csak olyan könyvből lehet, amit jónak ítélnek az olvasók, és továbbadják a hírét. Bő öt év telt el a megjelenés óta, és felvállalom, hogy a mai befektetési megközelítésem már csak távoli rokona a könyvben leírt egyszerű részvény kiválasztási folyamatnak. Megosztom az idáig vezető út legfontosabb állomásait és tapasztalatait, hátha segít a hozzád leginkább passzoló megoldás megtalálásában.

Az első felvonás: osztalékból szabadon

Harmincas éveim elején fixálódtam rá nagyon komolyan a pénzügyi, befektetési témára, teljes mértékben önző ok által vezérelve. Semmi önmagamon túlmutató projekt, vállalkozás vagy tanítás nem volt a fejemben tervként, egyszerűen csak szerettem volna végre jó helyet találni az eddigre (többnyire vállalkozások által) megkeresett pénzemnek. A „jó hely” alatt azt értettem, hogy a befektetett pénznek kiszámítható passzív bevételt kellett termelnie, amire akár az életemet (és később a családom életét) is rá merem bízni.

Vállalati pénzügy szakon végzett közgazdászként és korábbi részvényelemzőként elég kellemetlen volt azzal szembesülni, hogy nem sokat tudok arról, hogyan kellene a rendelkezésemre álló vagyontömeget cash flow termelő gépezetté konvertálni. Több évnyi drága és stresszel teli botladozás, útkeresés után találtam rá az egyetlen olyan útra, amiről nem csak fizetett hirdetésekben áradoztak mások, hanem nekem is működött a gyakorlatban! Elolvastam minden elérhető szakkönyvet az osztalékfókuszú részvénybefektetés témájában, és hónapról hónapra szépen építgettem a portfóliómat, ami menetrendszerűen termelte a passzív bevételt osztalék formájában. Eleinte nyilván sok hibát elkövettem, később már valamivel kevesebbet, de a célom felé haladás mindvégig egyértelműen mérhető, látványos volt, így a motivációm az idő múlásával sem csökkent. Tökéletesen passzolt a kialakított stratégiám a biztonságra törekvő mentalitásomhoz, és évek alatt el is értem ezzel a konzervatív megközelítéssel, hogy a havi átlagos nettó osztalékbevételem meghaladja a havi átlagköltésemet, azaz divatos megnevezéssel anyagilag függetlenné váltam.

Ekkortájt szegezte nekem a kérdést egy barátom, hogy nem akarom-e másoknak is megtanítani, továbbadni azt a receptet, ami engem szabaddá tett. Alapvetően nem akartam, mert kevésnek éreztem magam ahhoz, hogy másokat tanítsak, de valami megmagyarázhatatlan okból mégis igent mondtam. Néhány személyes képzést végül az Osztalékból szabadon című könyv megjelenése követte, miután kalandos úton sikerült hozzá kiadót találni.

A könyvvel igencsak összetett célom volt: (1) teljesen közérthető formában szerettem volna átadni egy (2) bizonyítottan eredményes befektetési megközelítést, amit (3) tényleg bárki alkalmazhat, mindenféle előképzettség nélkül, (4) ingyenes adatforrások alapján, (5) minimális időráfordítással. Ha ez a feladat önmagában nem tűnne eléggé komplexnek, akkor kiegészítem a felsorolást: az átadott stratégia a (6) passzív bevétel fókuszának köszönhetően (7) folyamatosan mérhető haladást tesz lehetővé egy kitűzött cél felé, ezáltal motivációt biztosít, és (8) egyaránt követhető a rendszeres megtakarítók valamint a nagyobb induló vagyonnal rendelkezők számára is. Bő öt évvel a megjelenés és sok ezer eladott példányból származó visszajelzés után se tudnám ezt a feladatot jobban megoldani, azaz ha az előző felsorolás minden (vagy legalább a legtöbb) elemét fontosnak tekintjük, akkor az Osztalékból szabadon könyvnél ma se lenne jobb válaszom. Talán ezért teljesít azóta is kiemelkedően a boltokban, és tudtommal nem is jelentek meg közvetlen hazai „versenytársai”. (A megjelenés óta mindössze annyi változott, hogy a visszajelzések tömege ráébresztett, akármennyire is hitelesnek találtak az olvasók, akkor sem áll mindenki készen egyedi részvények kiválasztására és megvételére, így a jelzett igényekre válaszul később létrehoztam az Automatizált vagyonépítés névre keresztelt videós képzést.)

Az Osztalékból szabadon könyvben leírt recept alapvetően pofonegyszerű: olyan vállalatok részvényeit szeretnénk megvásárolni, amelyek évtizedek óta folyamatosan emelkedő osztalékot fizetnek a tulajdonosaiknak, és akkor lenne jó ezekbe a célpontokba befektetni, amikor szokatlanul vonzón árazott a részvényük. Ezzel az egyfajta „selective contrarian” megközelítéssel arra fogadunk, hogy az ilyen túlélő cégek általában megoldják a felmerült problémáikat, melyek miatt aktuálisan olcsón vehetővé vált a részvényük. (Általában és nem mindig. Tehát portfóliószinten lehet jól teljesíteni ezzel a megközelítéssel, és véletlenül se állítom, hogy minden osztalékrészvényed nyerő lesz!) Pénzügyi szempontból kiemelkedően fontos szakasza volt az életemnek, amikor ennek a receptnek a nem éppen hibátlan alkalmazása nyomán is sikerült elérnem a pénzügyi szabadságot. (Mivel nemzetközi szinten sem találkoztam az Osztalékból szabadon könyvhöz hasonlóan strukturált tudásanyaggal, így én a saját káromon tanultam meg, hogyan is kellene az osztalékbefektetést jól csinálni.)

A második felvonás: többet, jobbat, mást?

Teltek az évek, és én nem álltam le az osztalékrészvények folyamatos gyűjtögetésével, akármennyire is károgta mindenki, hogy rettentő drága a piac, már nem szabad részvénybe fektetni. (Ennyit az időzítésről!) A rendíthetetlen építkezés eredményeként már többszörösen fedezte a havi átlagos megélhetési költségemet a nettó osztalékom, és egyszer csak azon kaptam magam, hogy nem motivál már túlságosan ennek a „célszámnak” a végtelenségig történő növelése.

Ezen érzés mellett nagyon fontos hatással volt rám az évek alatt összegyűlt tapasztalat azzal kapcsolatban, hogy milyen típusú részvényeim „szoktak” kiemelkedően jól teljesíteni, és mik a közös (vagy legalábbis hasonló) jellemvonásai azoknak a befektetéseimnek, melyek nem sültek el valami mesésen. Többször megéltem, hogy nem minden jónak tűnő osztalékfizető cég oldja meg vállalható időn belül a részvényét leárazottá tevő problémáit, ilyenkor pedig a vergődő üzletmenethez gyakran inkorrekt menedzsmentkommunikáció és szép lassan nulla közeli szintre olvadó osztalékemelési ütem társul, miközben a részvényárfolyam jó esetben oldalaz, rosszabb esetben csorog lefelé. Nyilván nem jó érzés ilyen szituációkba beleragadni, és a havi osztalékbevételem növelgetése mellett egyre jobban motivált az ilyen helyzetek tanulmányozása. Egyértelműen éreztem, hogy lehet ezt az osztalékfókuszú befektetést még sokkal jobban is csinálni, és kedvem is volt ahhoz, hogy mélyebben beleássam magam a témába!

Az „ásás” évei elég komoly belső konfliktusokat hoztak felszínre. Ha a „jobban csinálás” alatt egy sokoldalúbb megközelítés kialakítását értem, akkor valóban sikerrel jártam, a stratégiámba így beépített plusz elemek viszont egyértelműen túl voltak már az „ingyenes források alapján, bárki által előképzettség nélkül megérthető és alkalmazható” kategórián. (Példaként: vitathatatlanul jobb mutató a háromkomponensű shareholder yield a sima osztalékhozamnál, csak éppen az óvónő édesanyám szerintem egy teljes hetet átfogó komolyabb fejtágítás után se tudná ezt magabiztosan kiszámolni. És a hozzám érkező levelek alapján nagyon nincs ezzel egyedül.) Világossá vált számomra, hogy azáltal tehetem jobbá a megközelítésemet, ha a befektetésem célpontjául kiszemelt vállalkozások minden készpénz be- és kiáramlását figyelemmel kísérem. Megszületett az a szemléletes csővezeték ábra, amit végül a magyar oldalon is közzétettem. Enneagram 6-osként „diagnosztizált” személyiségtípusként komoly belső konfliktust okozott nekem, hogy felfedeztem egy problémát, kidolgoztam rá egy jónak tűnő megoldási tervet, amit viszont képtelen voltam olyan szinten közérthető és alkalmazható formában továbbadni, hogy például édesanyám is megértse, és ingyenes adatforrások alapján tudjon, merjen döntést hozni a „javított” módszertan mentén.

Az Amazon bestseller, amire nem vagyok büszke

Ekkoriban voltunk világkörüli úton, ahol azzal ütöttem el az időt, hogy egy kézirat formájában angolul összefoglaltam a kikristályosodó befektetési megközelítésemet, ami később a FALCON Method nevet kapta. Floridában járva jó ötletnek tűnt bejelentkeznem a kb. fél évszázadnyi befektetési (és vagyonkezelési) tapasztalattal rendelkező Chuck Carnevale-hoz, és ha már nála jártam, a tartalmasra sikerült beszélgetés végén bemondtam, hogy írtam egy könyvet, és szeretném, ha véleményezné megjelenés előtt. Nagyságrendileg egy héttel később, 2017. március 29-én meg is jött a válasza: szakmailag indokoltnak tartaná két lábjegyzettel kiegészíteni az anyagot. Én ugyan a mostani tudásom alapján már nagyon nem csak ennyit módosítanék a később Amazon bestseller státuszig jutó „The FALCON Method” című könyvemen, viszont ez volt az a visszajelzés, ami egyértelművé tette, hogy megszakítjuk az utazást, mert ki akarom adni ezt a könyvet minél előbb.

Több olyan levelet kaptam, hogy mennyivel sokoldalúbb és erősebb szakmailag ez az írás a magyar Osztalékból szabadon könyvnél, én mégsem vagyok túl büszke erre az alkotásomra. Egyrészt a mai mércémet nem üti meg, másrészt fel kellett vállalnom, hogy az összetettebb stratégia elmagyarázása ugyan még belefér a könyvbe, mivel azonban úgysem tudja az olvasó önállóan, költséghatékonyan alkalmazni a leírtakat, a legjobban akkor jár, ha feliratkozik az induló nemzetközi hírlevél szolgáltatásomra. Ez az üzenet sajnos egyfajta „értékesítés-támogató” anyaggá silányította le az egyébként komoly mondanivalóval megpakolt FALCON Method könyvet, amiért kaptam is hideget-meleget az Amazon platformján. Sokan azért szerencsére belátták, hogy az akkoriban 1000 dollár felett lévő éves adatköltségem töredékéért nem is olyan rossz üzlet előfizetni a hírlevélre, figyelembe véve, hogy így a nyers adatok mellett a sok évnyi tanulásra és tapasztalatra alapuló munkámat is „megveszik”. Szépen gyűlt a nemzetközi közösség a bestseller könyvnek és a számos platformon népszerű e-learning kurzusaimnak köszönhetően, ezáltal pedig üzletileg is életképessé vált a FALCON Method vállalkozás. Könnyű lett volna „belekényelmesedni” ebbe a helyzetbe, de mivel már kiindulópontként is elég pénzem volt, nem a további dollárok bezsebelése volt az elsődleges motivációm (bár félre azért nyilván nem ugrottam előlük), hanem a folyamatos fejlődés és az eredmények megosztása került fókuszba, minden ezzel járó konfliktus ellenére.

2020-ban azzal az üzenettel „álltam ki” a közönség elé, hogy a könyvben leírt FALCON folyamat több évnyi alkalmazása rádöbbentett néhány olyan hiányosságra és „kiskapura”, amiket mindenképp kezelni szeretnék. Ráadásul eddigre nem csak egy „hibalistám” volt, hanem megoldási javaslatom is: az egyik legmagasabban pozícionált amerikai intézményi adatszolgáltatóval leszerződve, EVA (Economic Value Added) alapra helyeztem a FALCON folyamat néhány kulcslépését. Ebben a videóban a lehetőségekhez képest érthetően elmondom a változásokat és azok okait, itt pedig az EVA koncepcióról találsz egy gyakorlatias magyarázó videót. (Eddigre egyébként a hírlevél hátteréül szolgáló adatszolgáltatásokért éves szinten 10,000 dollár feletti összeget fizettem, miközben ígéretemhez híven senkinek az éves előfizetési díját nem emeltem. A megtermelt pénz jelentős részét a rendszer javításába forgattam vissza, és felvállaltam az ehhez kapcsolódó kommunikációt, komoly súrlódások ellenére is.)

A minőségi javításoknak az évek során sosem volt érezhető, közvetlen hatása az előfizető tábor nagyságára, tisztán rövid távú üzleti szempontból tehát nem érte meg „erőlködni”. Miközben soha senki nem vetette a szememre, hogy szakmailag nem elég erős, hiányos, esetleg hibás lenne a FALCON folyamat, az ilyen komolyabb fejlődési lépcsők kommunikálásakor rendre megkapom, hogy „ha az újragondolt változat ennyivel jobb, akkor eddig miért nem így csináltad?”. Általában olyasmit szoktam válaszolni, hogy „nem találom az évekkel ezelőtti leveled, ahol felhívtad volna a figyelmem a hibákra, hiányosságokra, ennek hiányában pedig önálló gondolkodás útján, nem kevés munkával, mostanra sikerült erre a szintre fejlődnöm.” Már a 2017-es bevezetéskor is eleve úgy kommunikáltam a FALCON szolgáltatást, hogy mindig az aktuális legjobb tudásomnak megfelelően fogom üzemeltetni, hiszen a saját pénzemet is ennek alapján fektetem be.

Nincs vége, de újabb falba ütköztem

2021-ben ott tartok, hogy az általam „kiképzett” és önállóan gondolkodó, továbbfejlődő FALCON csapattagokkal folytatott folyamatos eszmecsere hatására helyére kerülni látszik a befektetési kirakóm (remélhetőleg) utolsó hiányzó eleme. Erről beszéltem a legutóbbi videóban, ami megint csak kiverte a biztosítékot sokaknál. A fejlődés mélységével párhuzamosan nyilván egyre komplexebb, nehezebben átadható üzeneteket kellene fogyaszthatóan csomagolnom, és ez a folyamat valószínűleg nem is tud majd a végtelenségig működni. Főként azért vállalom fel mégis (egyelőre) a szélmalomharcot, mert zavar, hogy minden egyes interjúban arról kérdeznek, „hogyan kell osztalékportfóliót építeni”, miközben én a szó szoros értelmében ma már nem tisztán osztalékért fektetek be.

Az osztalékportfóliómat nagyjából késznek tekintem, inkább az átrendezésében és nem nagyságrendi továbbépítésében gondolkodom, mivel már most is tökéletesen megadja azt a „biztonsági háló” érzést, ami a szerepe. Ettől persze még nem álltam le a részvénybefektetéssel, egyszerűen csak a teljes hozam három komponense közül a továbbiakban nem tekintem elengedhetetlenül fontosnak az osztalékot az új célpontjaim kiválasztásánál, amennyiben a kiszemelt vállalat jövedelmezősége és újrabefektetési lehetőségei (értékteremtő növekedése) kiemelkedően jónak tűnnek, továbbá az értékeltség sem teljesen a realitástól elrugaszkodott. (Elég elnagyolt és túlegyszerűsített leírása ez az általam EVA Monster névre keresztelt kategóriának, de az üzenet lényege talán így a legérthetőbb.) A nemzetközi FALCON Method szolgáltatás keretein belül továbbra is csak stabil osztalékfizető cégek részvényeit rangsorolom, ennek ellenére a hírlevél mögött álló megközelítés már a 2017-es induláskor is total return fókuszú (a növekedést és értékeltséget is figyelembe vevő) volt, még akkor is, ha az osztalékbevétel komponenst erősen előtérbe helyezte.

Az Osztalékból szabadon könyvben vázolt irányvonal 100%-os követésétől tehát már 2017 körül eltértem, mostanában pedig egyre inkább az értékteremtő növekedést felmutató EVA Monster célpontok felé fordul a figyelmem. Az ezzel kapcsolatos legutóbbi üzenet ment erősen félre, ezért most jelentősen egyszerűsítem, és a lényegre fókuszálva próbálom újracsomagolni a kiemelkedően fontos mondanivalót.

Szélmalomharc: második kör (egy beszédesnek szánt példa)

Ez a videó az alapja annak, amiről a továbbiakban írok. Ha mégsem nézed meg, a következő példát szerintem akkor is érteni fogod, és el tudsz rajta gondolkodni. Adott egy vállalat, ami a részvényesi tőkéjén (equity) éves szinten 20%-os megtérülést ér el. (Ez nem a valóságtól elrugaszkodott elképzelés, rengeteg ilyen cég részvénye forog a tőzsdén.) Ez a 20%-os ROE (return on equity) mindössze annyit jelent, hogy ha egymillió dollár részvényesi tőkét dolgoztat a vállalat, akkor annak 20%-át, azaz 200 ezer dollárt termel meg nettó nyereségként egy év alatt.

Jó lenne ebben a cégben úgy tulajdonrészt szerezni, hogy „listaáron” bevásárolod magad, azaz betolsz mondjuk félmillió dollárt, amiért cserébe rögtön tiéd az 50%-os tulajdonrész, és onnantól éves 20%-os jövedelmezőséggel dolgozik a pénzed. A valóságban viszont egy ilyen minőségű vállalat részvényét általában nem kapod meg „listaáron”, hanem a példa kedvéért feltételezzük, hogy négyszeres árat (a részvény könyv szerinti értékének négyszeresét, azaz 4-es P/BV-t) kell fizetned. Mit mondtam ezzel? Azt, hogy ha az elsőre meredeknek tűnő értékeltség által elbizonytalanodva végül mindössze 1000 dollár befektetése mellett döntesz, akkor 250 dollárnyi (1000/4) névértékű részvényt szerzel. Erre a 250 dollárnyi sajáttőke részre vetítve szépen megtermeli a cég a 20%-os nettó profitot, azaz 50 dollárt az első évben. Tegyük fel, hogy ezt az 50 dollárt teljes egészében vissza tudja forgatni az üzleti működésébe, és ezen a plusz tőkén is tudja hozni a 20%-os megtérülést a következő években. Az első év végén tehát már 300 dollár a cégben rád eső részvényesi tőke, és remélhetőleg feltűnt, hogy ezt a frissen visszaforgatott 50 dollárnyi részt bizony már „listaáron”, 1-es P/BV szorzón szerezted meg! A 40. év végére, ezt a matekot követve, összesen 367,443 dollárnyi részvényesi tőke lenne a tulajdonrészed, aminek 99.93%-a „listaáron” került a tulajdonodba, annak köszönhetően, hogy 40 éve egyszer hajlandó voltál megfizetni az akkor drágának tűnő 4-es „belépő” szorzót. (Már ez is előrevetíti, hogy nem az értékeltségi szorzó lesz a teljes hozam képlet motorja egy ilyen esetben…)

Következő lépésként tegyük fel, hogy 40 év elteltével el kell adnod a részvényt, a piacon viszont nem kapod meg a négyszeres szorzónak megfelelő árat, amin korábban bevásároltál, hanem csak kétszeres P/BV-t fizetnek a részesedésedért. A számok azt mutatják, hogy az értékeltségi szorzó megfeleződése se tudja elrontani az ilyen kivételes cégbe történő befektetést: az évesített hozamod még így is 17.9% lenne, ami (nem véletlenül) nagyon közel esik a cég által évről évre elért jövedelmezőség szintjéhez.

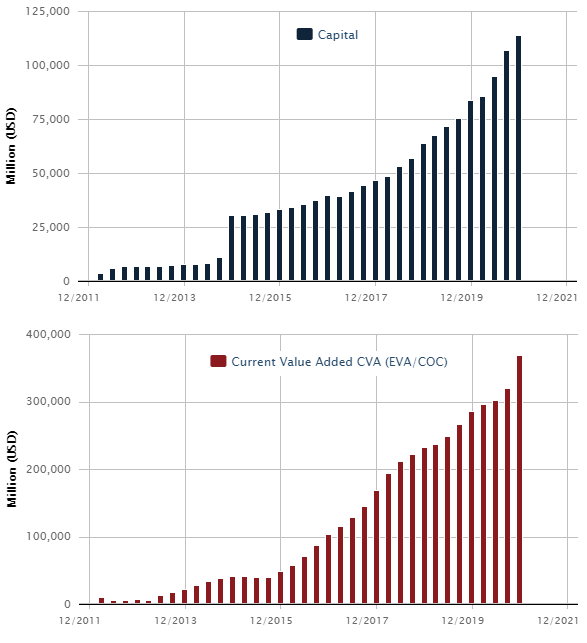

Ilyen teljesítményt csak olyan vállalatok részvényeivel lehet elérni, melyek képesek tartósan magas jövedelmezőség mellett munkára fogni (visszaforgatni) a megtermelt nyereségük jelentős részét, azaz valamiféle fenntartható versenyelőnnyel rendelkeznek. Rengeteg levelet kaptam a legutóbbi videó után, hogy szerintetek kifejezetten kockázatos ez a felvázolt (EVA Monster) stratégia, mivel lehetetlen 40 évre előre megjósolni egy cég befektetett tőkén elért jövedelmezőségének és befektetési lehetőségeinek alakulását. Egyetértek: pont annyira lehetetlen ezt előjelezni, mint bármi mást. De nincs is szükség jóstehetségre! Elég, ha tudod, hogy ezen megközelítés esetén melyek a kulcstényezők, amiket figyelemmel kell kísérned. Az alábbi képen láthatod a Facebook példáját, ami egyre nagyobb tőketömeget tud úgy dolgoztatni, hogy nem csupán a pótlólagosan munkára fogott tőke elvárt hozamát termeli meg (mert akkor a tőkeköltséget már figyelembe vevő piros oszlopok egy szinten oldalazást mutatnának), hanem egyre nagyobb valódi gazdasági hozzáadott értéket teremt.

Forrás: evaexpress.com

A Facebook (és még néhány tucat társa) magasan kiemelkedik minden minőségi kritérium alapján az S&P 500 index átlagához képest, és ezzel együtt magasabb induló free cash flow hozamot is nyújt a részvénye a piaci átlagnál. Tehát nincs teljes mértékben beárazva a fenti képen látható brutális minőség! Ha a fenti grafikon még néhány évig hasonló képet mutat, kifejezetten nehéz lenne veszíteni egy ma eszközölt Facebook befektetéssel. Azt viszont vedd észre, hogy nem az értékeltség totális figyelmen kívül hagyásával jelentettem ezt ki, továbbá pontosan definiáltam előre, hogy milyen tényezőket kell monitoroznom. Ha a számok alapján változik a tézis, „idő előtt” lecserélheted a Facebook részvényt. Tartós tőkevesztést leginkább úgy lehet elszenvedni az ilyen EVA Monster célpontokkal, ha a vásárlásod után szinte azonnal „meghal” az értékteremtő növekedés, és még erősen túl is fizettél a részvényért (amit ugye véletlenül se javasoltam).

A példa első fele (merthogy ez csak az volt) a Buffett-féle „vegyél egy nagyszerű minőségű részvényt korrekt áron” receptnek felel meg. (És szándékosan egy ismert, osztalékot nem fizető céget hoztam.) Most nézzük meg, mi történik, amikor inkább egy „közepes minőségű részvényt veszel reklámáron”! A szóban forgó vállalkozás 8%-os jövedelmezőséggel tudja munkára fogni a részvényesi tőkéjét (ROE=8%), a közepes minőségét viszont kompenzálni látszik, hogy 0.5-ös értékeltségi szorzóval (P/BV) be lehet vásárolni, azaz 1000 dollár befektetésével 2000 dollárnyi névértékű részvényt vehetsz. Erre a 2000 dolláros tőkerészre vetítve szépen megtermeli a vállalat a 8%-os ROE szintnek megfelelő 160 dolláros nettó nyereségedet az első évben, majd ezt az összeget teljes egészében visszaforgatva folytatja üzleti tevékenységét.

Miért fektetnél be egy ilyen részvénybe? Azért, mert az üzletmenet viszonylagos stabilitása mellett arra számítasz, hogy az értékeltségi szorzó az alacsonynak tűnő szintről emelkedik, ezáltal szép hozamra tehetsz szert. (Vedd észre, hogy ebben a várakozásodban is van kockázat! Legalább annyi, mint az EVA Monster megközelítésbe beépített várakozásodban.) Tapasztalataim szerint sokszor előfordul, hogy az ilyen típusú vállalatok üzleti teljesítménye tartósan stagnál, vagy tovább romlik, ekkor pedig az értékeltségi szorzó még tovább tud süllyedni, miközben az alacsony ROE szint garantálja a legfeljebb közepes hozamot. Tegyük fel viszont, hogy igazad (és kicsit talán szerencséd is) volt: a harmadik év végére duplázódott, 1-re nőtt a P/BV szorzó, az évesített hozamod így 36.1%. Ha a cég továbbra is közepes minőségű, és az „ilyenek” nem „szoktak” magasabb szorzóval forogni, akkor mégis miért tartanád tovább a részvényt? Ha nem adod el, akkor az értékeltségi szorzó és a ROE szint változatlanságát feltételezve éves 8%-os hozamért ülsz a pozícióban. Ha bejött az eredeti számításod az értékeltség korrigálásával kapcsolatban, egyszerűen nincs racionális ok egy Fallen Angel típusú részvény évtizedes tartására! Spekulálhatsz persze arra, hogy hátha még feljebb kúszik a szorzó és irreálisan túlértékeli a piac a vállalatot, de ez már a szerencsejáték kategória egy ilyen minőségű célpontnál. (Írtok nekem olyanokat, hogy „de továbbra is jön az osztalék, ezért nem adom el.” Szíved joga ez a döntés, csak gondold át a fenti példa matekját, és ne gyere majd évek múlva azzal, hogy a teljes hozamod nem is olyan jó, „nem is működik ez az osztalékbefektetés”. Ha tisztán csak az osztalékra fókuszálsz, akkor a számlaértékedet inkább tényleg ne is nézegesd! Ha viszont érdekel a tőkeérték hosszú távú alakulása is, akkor ne tarts hosszú távon közepes minőségű részvényeket!) Ha 40 évre megtartanád ezt a példában szereplő részvényt, és akkor szállnál ki a duplázódott értékeltség mellett, az éves hozamod 9.9% lenne. Tökéletesen helyes volt a vásárláskori elképzelésed, csak éppen nem tisztáztad előre, hogy egy ilyen karakterisztikákkal rendelkező részvény esetében pontosan „mire játszol”, azaz nem volt strukturált eladási szabályod, és ezzel jelentősen lehúztad az eredményed.

Most akkor melyik a jó stratégia?

Mind a példa első részében szereplő EVA Monster, mind a másodikként bemutatott Fallen Angel típusú részvénnyel lehet szép hozamot elérni. Viszont előre kell tudni, hogy melyik kategóriával állsz szemben, és ennek megfelelően kell mérlegelni a teljes hozam komponenseit valamint az eladási szabályokat. (EVA Monster esetén a historikus értékeltséggel szemben a piac-relatív értékeltség és a Facebook ábrán szereplő paraméterek bírnak kiemelt jelentőséggel, míg Fallen Angel sztorinál menthetetlenül nézned kell a historikus értékeltséget, hiszen ennek korrigálására játszol.)

A nemzetközi FALCON Method hírlevél mögöttes folyamata eddig erősebb volt a Fallen Angel típusú klasszikus értékalapú befektetési célpontok azonosításában, időnként azonban rámutatott brutálisan leárazott EVA Monster célpontokra is. Mostantól explicit módon megjelenik a két kategória elkülönítése a hírlevélben, és amint sikerül megértetnem az itt leírtakat a 33 országból összejött előfizetői körrel, szerintem a többség belátja majd, hogy óriási hozzáadott értékkel bír ez a „továbbfejlődés”.

Amennyiben a kockázatot a tartósan elszenvedett tőkevesztés valószínűségeként (és nem a részvényárfolyam hullámzásának mértékeként) definiáljuk, akkor szerintem a Fallen Angel kategória közepes üzletmenete az idő múlásával (!) még akkor is nagyobb kockázatot hordoz, ha agyonvert értékeltség mellett vásároltál. (Túl gyakori az ilyen vállalatoknál a működés további romlása és a gyenge tőkeallokációs döntések, így ha pár éven belül nem történik meg az értékeltségi szorzó remélt visszapattanása, akkor tényleg könnyű beleragadni ezekbe a pozikba.) Az EVA Monster célponttal ezzel szemben akkor tudsz bukni, ha extrém drágán is hajlandó vagy megvenni, és a befektetésed után nagyon hamar kiderül, hogy nem volt igazad a cég minőségével, újrabefektetési lehetőségeivel kapcsolatban. (Az extrém drága bevásárlás hibáját én genetikailag képtelen vagyok elkövetni, a másodikra viszont valószínűleg produkálok majd példákat, de önmagában a képletnek ez a fele valószínűleg kevés a komoly tőkevesztéshez.)

Az idő egyértelműen neked dolgozik az EVA Monster célpontok esetén. Minél tovább működik jól az üzlet, annál kevésbé lesz hatással az eredményedre az értékeltségi szorzó esetleges csökkenése. (És egyébként miért is lenne drasztikus csökkenés az üzletmenet vagy a hozamkörnyezet jelentős változásának hiányában? A korábbi videóban illusztrációként hoztam fel a szorzószám feleződését, amibe belekapaszkodva rengetegen támadtak, mélyebb gondolkodás nélkül. Azért „feleztem” a szorzót, hogy megmutassam, hosszú távon még ekkora szembeszélben is túlteljesít az EVA Monster, ezzel szemben olyan észrevételeket kaptam, hogy „16 évig mínuszban fogsz ülni az ilyen részvényekkel”. Nonszensz.)

Ha egyet javasolhatok

Ha egy biztonsági hálót jelentő passzív bevételi lábat szeretnél létrehozni, akkor egyértelműen az osztalékra fókuszáló irányt érdemes követned. Mivel a befektetés legalább 90%-a pszichológia, az osztalék „megnyugtató” erejét se venném félvállról! Én egész biztosan megtartom az osztalékportfóliómat olyan szinten, hogy a havi nettó átlagos osztalékbevételem legalább másfélszeresen, de inkább kétszeresen fedezze a megélhetési költségeimet. Minden egyéb befektetési „kalandozás” ezután jöhet. Ha hasonlóan gondolkodsz, akkor az Osztalékból szabadon könyv és a FALCON Method hírlevél célpontjai lehetnek érdekesek számodra. (Utóbbiak közül mondjuk a Fallen Angel típusú osztalékfizetőket én az értékeltség korrigálása után nem fogom megtartani, míg egy 100%-os osztalékfókusszal rendelkező befektető dönthet másképp.)

A FALCON hírlevél indulása óta a világ minden tájáról kapok leveleket, és sokan írják, hogy az ő kultúrájukban az osztalék nem fontos, ráadásul nekik adózási szempontból se éri meg osztalékrészvényeket tartaniuk. Ennek a csoportnak egyértelműen azt szoktam javasolni, hogy az EVA Monster irányba nézelődjenek, hiszen azokkal a célpontokkal fognak legjobban járni, melyek magas jövedelmezőség mellett a megtermelt nyereségük lehető legnagyobb hányadát vissza tudják forgatni a növekedési lehetőségeikbe. A probléma csak az, hogy elég összetett folyamat ezeket a célpontokat azonosítani és monitorozni. Ha már az osztalék kapcsán szót ejtettem a pszichológiáról, az EVA Monster cégek esetén azt a legnehezebb kezelni, amikor igazad volt velük kapcsolatban, ennek megfelelően robog felfelé az árfolyamuk, de még mindig nem túlértékeltek az időközben jelentősen javuló eredménytermelő képességnek köszönhetően. Miért nehéz ezt kezelni? Mert bizony emelkedő árfolyamon is folyamatosan érdemes venni őket, amíg az értékeltség és az üzletmenet dimenziói közül egyik sem parancsol megálljt.

Egy megsárgult levél és egy záró idézet

Charlie Munger 90. születésnapján Warren Buffett állítólag előhúzott a zsebéből egy megsárgult levelet, amiben Munger arról győzködte, hogy távolodjon el a Graham-féle tisztán értékeltség-fókuszú megközelítéstől. Munger tette Buffett-et „háromdimenziós” befektetővé, aki az értékeltség mellett a növekedés és minőség területeit is bevonja a vizsgálatába. Munger nélkül nem létezne a mai Berkshire Hathaway! Amikor arról kérdezték Buffett-et, szoktak-e vitatkozni, azt mondta, hogy egyetlen vitájuk sem volt az évek során. Amikor nem értenek egyet, Charlie általában ezzel a mondattal zárja le a beszélgetést: „Warren, gondold át, és idővel egyet fogsz érteni velem, mert okos vagy, nekem pedig igazam van.”

Nagyjából így érzek az EVA Monster témájú „győzködéssel” kapcsolatban. Talán az utolsó olyan részvényes téma ez, aminek a magyarországi kommunikálásába még minden nehézség ellenére beleállok. Rendhagyó módon megosztom veled ajándékként azt az idevágó FALCON hírlevél bevezetőt is, amit még az előfizetők sem láthattak (mivel március 7-én jelenik majd meg): itt tudod letölteni. Emellett arra gondoltam, hogy a nemzetközi hírlevél megjelenése után akár egy Zoom összejövetelt is tartanék, melynek keretében csak és kizárólag az EVA Monster kontra Fallen Angel témával kapcsolatos élőben feltett kérdésekre válaszolnék. A részleteket az OsztalékPortfólió Facebook oldalán osztom majd meg, emailben nem küldöm ki, mert vélhetően így is sokszoros túljelentkezés lesz a jelenlegi Zoom előfizetésem 100-as létszámlimitjéhez képest.

Az OsztalékPortfólió minden korábbi hírlevele ITT érhető el.

Megnézted már az online osztalékbefektetési képzés ingyenes videóit? Itt találod őket: http://osztalekportfolio.com/online_osztalekbefektetesi_kepzes

comments powered by Disqus