Ezért tűntem el pár hónapra

osztalekportfolio.com - 2020. szeptember 15., kedd 9:40

Júniusban írtam utoljára „havi hírlevelet”, és bár azóta többször jelentkeztem új tartalommal (pl. az Orsinak írt válaszom, a menetrendszerűen érkező Seeking Alpha cikkek és az osztalékportfóliómmal kapcsolatos COVID-számvetés), többen mégis reményüket fejezték ki emailben, hogy nem hagytam fel végleg a 2014-ben elkezdett hírlevél írással sem. Egyelőre nem.

A jelenlegi piaci környezet véleményem szerint rendkívül elgondolkodtató, ezáltal kiváló lehetőséget kínál arra, hogy eldöntsd, melyik részvénypiaci megközelítés passzolhat leginkább a személyiségedhez, ha egyáltalán maga a részvénybefektetés nem riaszt el. (Amennyiben a tőzsde és a részvény számodra egyelőre misztikus fogalmak, érdemes nagyjából két délutánt szánnod az Osztalékból szabadon című könyv elolvasására, és garantálom, hogy utána másképp viszonyulsz majd a témához. Befektetővé ettől persze még nem kell válnod.)

Részvényszépségverseny

Többféle megközelítéssel lehet a részvénypiacon boldogulni. A történelmi tényadatokra támaszkodó kutatások egyértelműen bizonyítják, hogy mind az értékalapú, mind a momentumra fókuszáló stratégiák (sőt, ezek ötvözése is) kiválóan tudnak működni. A komolyabb szakmaiságot nélkülözve (azaz közérthetően, mégis korrektül) igyekszem megvilágítani, hogy melyik irányzat mit takar.

Első körben fogjuk fel úgy a részvénypiacot, mint egy szépségversenyt, ahol (téged is beleértve) mindenki szavazhat a versenyzőkre. A játék adott: akkor kaszálsz nagyot, ha eltalálod, ki lesz a szépségverseny győztese. Hogyan állnál hozzá ehhez a kihíváshoz? Először nyilván lenne egy véleményed arról, számodra melyik versenyző a legszebb. (Egyelőre tényleg inkább szépségversenyben gondolkodj, és ne részvényekben!) A következő gondolatoddal viszont már esélyes, hogy belátod: attól, mert neked egy bizonyos résztvevő tetszik a legjobban, még egyáltalán nem biztos, hogy ő nyeri majd a versenyt. A győztes az lesz, aki a legtöbb szavazatot kapja, tehát valahogy azt kellene megtippelned, hogy a szavazatukat leadók többsége szerint ki lehet a legszebb versenyző. (Vagy még inkább azt, hogy kire fognak szavazni, mert korántsem biztos, hogy az általuk legszebbnek vélt jelöltre, ahogy azt a következő gondolatoddal máris felfedezed.) Mivel mindenki kaszálni szeretne a fogadásával, mindenki azt próbálja eltalálni, hogy a többiek kire adják le a szavazatukat. Innentől kezdve nem nehéz belátni, hogy a fogadásokat a mások véleményével kapcsolatos várakozások irányítják, nem pedig egy-egy versenyző „valós szépségének mértéke”. (Azaz momentum alapú megközelítés esetén nem a konzisztens pénztermelését és valós tulajdonosi értékteremtését nézed egy vállalatnak és ezáltal a mögöttes részvénynek, hanem sokkal inkább azzal vagy elfoglalva, hogy vajon a lelkes tömeg – akik veled együtt a piacot alkotják – mennyire fogja szeretni az adott részvényt, és a szeretetük megnyilvánulásaként a vételeikkel mennyire hajtják fel az árfolyamát.)

A szépségversenyes analógia nem tőlem származik, a híres közgazdász, Keynes már a ’30-as években írt ilyesmit. Shiller professzor később továbbfűzte ezt a gondolatot, és arra jutott, hogy ha eluralkodik a momentum megközelítés, akkor egy adott részvénynek az áremelkedése már önmagában árfelhajtó tényezővé válik. Megmagyarázom a logikát. Adott egy elektromos autót gyártó és mesés ígéreteket áruló vállalat, melynek részvényei megindultak felfelé. A szomszédod „ügyesen elkapta” a felhúzást, és nyilván átkopog elújságolni, hány évnyi fizetésedet teszi ki jelenleg a (nem realizált) árfolyamnyeresége. Persze nem használ ilyen szofisztikált nyelvezetet, de a lényeg, hogy benned megmarad: szétkereste magát valamivel, és neked is jó lenne felszállnod erre az „ingyen pénzt termelő, robogó vonatra”. Az árfolyam folyamatos emelkedése egyre újabb szerencsevadászokat vonz az adott részvény piacára, akik „jobb későn, mint soha” és „kár lenne ebből kimaradni” jeligére kései vásárlásaikkal tovább hajtják felfelé az árfolyamot. (A korrektség kedvéért egy kacsaszépségverseny példájára átváltva: Mit teszel akkor, ha azt látod, hogy a rút kiskacsa egyre több szavazatot zsebel be? Egyrészről nem érted a dolgot, mert neked más elképzelésed van a szépségről, mint amit a többség szavazatai mutatnak. Másrészről, ha kaszálni akarsz a szépségverseny győztesének eltalálásával, akkor könnyen lehet, hogy te is rá fogadsz, a részeredményeket látva. A tőzsde pedig folyamatosan közli a „részeredményeket”, a kérdés csak az, hogy ezek mennyiben befolyásolják a döntéseidet.)

Amíg a részvényárfolyam lendülete számít elsődlegesen, addig könnyen előfordulhat, hogy a kialakuló árszintnek köze sem lesz a mögöttes cég üzletmenete által indokoltnak tűnő cégértékhez. Nem nehéz belátni, hogy a fent vázolt lendület-sztori lefelé is működik! A szomszéd közli, hogy már kiszállt, és zsebre tette a gigaprofitját (természetesen az árfolyamcsúcson), te pedig alig várod, hogy becsukhasd mögötte az ajtót, és te is gyorsan eladsz, amíg nem késő. Az áresés további áresést szül, ahogy az emelkedés a további emelkedést támogatta. Mi ezzel a probléma? Az égvilágon semmi, amennyiben passzol a mentalitásodhoz, hogy folyamatosan mások véleményét és várakozásait akarod eltalálni, erre teszed fel a pénzügyi jövődet. Léteznek bizonyítottan működő momentum-stratégiák, ha egy Google keresésnél is többet ér neked ez a téma, akkor a What Works On Wall Street című kvant biblia emlékeim szerint erre is bőven kitér. (A 650 oldalba belefért…)

Popcorn time!

Ha nem ez az első írás, amit olvasol tőlem, akkor nem lephet meg különösebben, hogy én egész más megközelítéssel fektetek be. Röviden, és talán túl egyszerűen megfogalmazva: mindig az adott részvény mögött álló valós üzleti vállalkozás gazdasági teljesítményéből indulok ki. (A FALCON-os Seeking Alpha cikkek szépen végigvezetnek a gondolatmeneten, miként alakul ki a véleményem, „értékítéletem” egy-egy vállalatról és annak részvényéről.) Értékalapú befektetőnek tartom magam, ezáltal csak akkor vásárolok, ha megítélésem szerint az adott részvény többet ér, mint az aktuális piaci árfolyama.

A fent leírtak fényében számomra kifejezetten jó hír, hogy az értékalapú megközelítés mellett a momentum stratégia is „szokott működni”, mert a lendület sokszor túlhúzza a részvényárfolyamot a mögöttes vállalatérték által indokolt szinten (pozitív és negatív irányban egyaránt), és épp ez az eltérés tud nagyszerű lehetőségeket teremteni. A részvénypiac olyan, mint egy inga: mindkét irányban extrém módon kileng, és meglehetően kevés időt tölt pont középen, a reális értékhez közeli tartományban.

Visszatérve a hírlevél címére: miért tűntem el az elmúlt hetekben, hónapokban? Azért, mert a kilengés mostanában a minőségi részvények túlnyomó többsége esetén a számomra kedvezőtlen irányban valósul meg, és nagyon úgy tűnik, hogy az inga tartósan meg tud pihenni azon az extrém végponton, ahol a részvények mögött álló vállalatok (konzervatívan becsült) értékét magasan meghaladja a részvényárfolyamuk. Ez a piac kiváló tesztje annak, hogy mennyire elkötelezett valaki a befektetési megközelítése iránt, illetve mennyire viselkedik „szélkakasként”, azaz próbálja mindig az aktuális helyzethez alakítani a „stratégiáját”. Több olyan befektetővel volt alkalmam beszélgetni, akik már akkor jelentős vagyont kezeltek, amikor én még meg se születtem. Egytől egyig ezt a fő tanácsot adták nekem: „Legyen egy terved, és ragaszkodj a tervhez akkor is, amikor egy ideig úgy tűnik, hogy nem működik”. Csak így lehet hosszú távon eredményessé válni, akár a momentum, akár az értékalapú megközelítés mellett kötelezed el magad. (Nem nehéz belátni egyébként, hogy az egyik működése támogatja a másikat. Most épp nem az értékalapú irányzatnak van „szezonja”, ahogy azt az Orsinak írt válaszcikkben számszerűen is alátámasztottam.)

Mit csinálok egy ilyen környezetben? Figyelem a piacot, folyamatosan monitorozom a lehetőségeket, és amerikai intézményi adatszolgáltatókkal szinte napi rendszerességgel egyeztetek arról, hogyan lehetne finomhangolni, még jobbá tenni a részvény kiválasztási folyamatomat. Nem nagyon volt tehát miről írnom a magyar hírlevélben, miközben a nemzetközi hírlevelem feliratkozói nem szenvedtek hiányt (közérthetően csomagolt) szakmai tartalomban.

A rút kiskacsa: „Na, ki a király?!”

Nevezzük nevén: a Tesla az egyik kedvenc mostanság a „kevésbé értékalapon gondolkodó” táborban. Mielőtt megosztok néhány felvetést, az elvakult hívek megnyugtatására gyorsan kiemelem, hogy életemben eddig egyszer volt alkalmam egy Model S-t vezetni, és nagyszerű élmény volt! Semmi bajom a vállalat termékével, a vezetősége nyilatkozatainak korrektségével és a részvény értékeltségével viszont annál inkább.

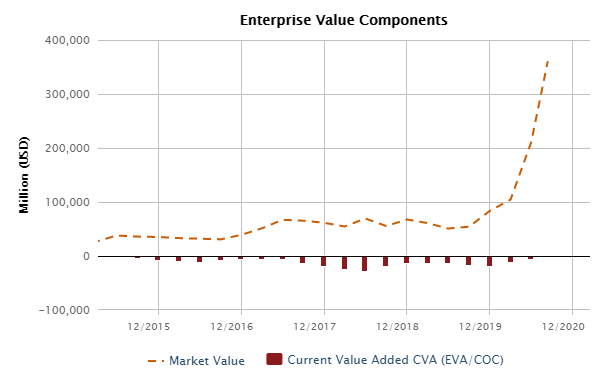

A tények azt mutatják, hogy a Tesla tőkeköltsége (elég nagy jóindulattal) 7% körülire tehető, azaz nagyjából ilyen áron tud a vállalat pénzt bevonni. Egészen mostanáig úgy sikerült 7% körüli áron tőkét szerezni, hogy az üzleti működés ennél a 7%-nál alacsonyabb hozamot termelt, azaz egyelőre nem képes a Tesla pozitív gazdasági értéket teremteni. (Mielőtt azzal jönnél, hogy hányszorosára emelkedett a részvény árfolyama, újra hangsúlyozom: a mögöttes vállalat valódi gazdasági teljesítményéről beszélünk.) Az árfolyam és a mögöttes teljesítmény viszonyát jól szemlélteti az alábbi grafikon, az EVA Dimensions adatszolgáltatásának köszönhetően:

A negatív tartományban ingadozó piros oszlopok a valós gazdasági értékteremtés által meghatározott vállalatérték komponenst (Current Value Added) mutatják, míg a szaggatott vonal a cég piaci értékének (Enterprise Value) alakulását szemlélteti. Mi a bajom a Teslával, mint befektetéssel? Egyszerűen annyi, hogy a jelenlegi cégérték 96.4%-át az magyarázza, hogy a „befektetők” folyamatosan növekvő gazdasági értékteremtést várnak a vállalattól. (Ekkora a Future Growth Reliance mutató értéke, a FALCON-osok kedvéért nevén nevezve is leírom.) Aki Tesla részvényt vesz, gyakorlatilag egy ígéretet vesz, és sokkal inkább tűnik (a számok nyelvén elemezve) hívőnek, spekulánsnak, mint befektetőnek. Ettől még elsülhet jól a sztori, csak éppen a pénz Tesla részvénybe történő „befektetését” nehéz mással magyarázni, mint óriási jövőre vonatkozó ígéretekkel.

A napokban vetettem egy pillantást a Morningstar elemzőinek Teslát értékelő anyagára. Szerintük 173 dollár a Tesla részvény valós értéke, miközben 300 dolláros árszint felett abszolút túlértékeltnek látják a részvény. (500 felett is járt az árfolyam.) Na de miből jön a 173 dolláros kalkulált fair érték? Például olyan feltételezésekből, miszerint a Tesla 10%-os piaci részesedést hasít majd ki az USA, az EU és Kína egyelőre nem létező robotaxi piacán. Meg tudja csinálni? Ki tudja?! Amikor a jelenlegi vállalatérték 96%-a abból ered, hogy ilyeneket kell elhinnem, akkor ennyi erővel abban is hihetnék, hogy a piroson áll meg a rulett golyó. Számomra ez nem befektetés, sose mernék ilyesmire nagyban fogadni. Eközben persze a Tesla számára létkérdés, hogy a piac higgyen az ígéreteiben, hiszen a fenti grafikon is szépen leírja, hogy a tőkeköltségtől elmaradó jövedelmezőség mellett folyamatos tőkebevonásra szorulnak. (Több mint 2,5-szeresére nőtt a kibocsátott részvények száma a 2008 végi szinthez képest.)

A Tesla a momentum szemléletben gondolkodók számára szerintem egy kiváló kereskedési (!) célpont, míg a piacot értékalapú szemüvegen keresztül szemlélők számára biztonsági ráhagyás (margin of safety) híján befektetésnek (!) egyáltalán nem megfelelő. Ebbe a részvénybe ma minden ígéret be van árazva, sőt annak sokszorosa is. A baj akkor van, amikor egy félresikerült kereskedési ötletet valaki átkategorizál befektetéssé, mert vakon hisz a mögöttes részvényben, és így nem kell belátnia a trading hibáját. Csúnya történetek születnek ilyenekből.

Hosszú távon mind meghalunk

Állítólag ezt is Keynes mondta, utalva arra, hogy nem teljesen ugyanúgy működnek a piacok rövid és hosszú távon, és az időtáv függvényében talán más-más tényezőkre érdemes figyelni. Vannak olyan kutatások, melyek szerint 10 évnél rövidebb időszakokat alapul véve a részvények árfolyammozgásának kb. 75%-át a piaci hangulat határozza meg, nem pedig a mögöttes vállalatok valós üzleti teljesítménye. Az általam képviselt értékalapú megközelítés kizárólag hosszú távon működik (bizonyítottan), éppen ezért senkinek nem lenne szabad belekezdeni akkor, ha nem biztos benne, hogy évtizedes távon is túlmutató befektetésben, vagyonépítésben gondolkodik.

Jó példa erre, hogy 2017. április 12-én megjelent egy írásom a KBC oldalán a Target (TGT) részvényről, ami akkor 54 dolláros árszint alatt volt elérhető. Sorra vettem benne, hogy milyen tényezők mérlegelése alapján találom jó hosszú távú (!) befektetésnek az amerikai kiskereskedelmi lánc részvényét. Ma a 150 dolláros szintet ostromolja az árfolyam, így akár tőzsdei Nostradamus-szá is avathatott volna a hálás magyar olvasóközönség, ehelyett egész más történt.

Porszem csúszott a gépezetbe, ugyanis elfelejtett kitelefonálni a KBC akkori vezetése az USA-ba (csak viccelek), hogy Dávid megírta a cikket, és innentől már csak felfelé ildomos mozognia az árfolyamnak. A részvény egy időre 50 dollár alá is benézett, és kaptam szép számmal az emaileket, olyan mondatokkal, hogy „minden pénzem Target részvényben van, fog ez valaha emelkedni is?”. A mondanivalóm csak annyi, hogy még egy jól eltalált értékalapú befektetési döntéssel is veszíthet valaki, ha nem passzol a habitusához az a megközelítés, amit én képviselek. Nem vagyunk egyformák, ha mindenki értékalapon fektetne be, egyáltalán nem is működhetne az értékalapú stratégia, mert nem alakulhatna ki eltérés az árfolyam és a mögöttes cégérték között.

Végezetül, hogy a Target-sztori helyett inkább idegen tollakkal ékeskedjek, életem első, főpróbaként tartott osztalékbefektetési képzése végén a következőt mondta az egyik „teszt résztvevő”, a jogászként dolgozó Timi: „Ezek alapján szívesen vennék Lockheed Martin (LMT) részvényt”. 150 dollár körül volt akkor az árfolyam, ma már a 400 dollárt közelíti, miközben a vállalat üzletmenete és gazdasági értékteremtése dübörög, az emelkedő osztalékok menetrendszerűen pedig érkeznek. Timi akkor az osztalékos képzésben szereplő egyszerű részvény kiválasztási modellt ismerte meg, és nem járt volna rosszul, ha élesben is megjátssza, amit mondott.

Egy Peter Bernstein gondolattal búcsúzom (ki tudja meddig): „A túlélés a gazdagsághoz vezető egyetlen út. Csak akkor próbáld meg a hozamot maximalizálni, ha az ezzel járó potenciális veszteség nem fenyegeti a túlélésedet, és emellett tényleg nagy szükséged van az esetleges (!) extra nyereségre.” Az általam képviselt konzervatív befektetési megközelítés nem azoknak való, akik gyorsan akarnak nagyot szakítani a részvénypiacon. A lassú, de biztos vagyonépítésben hiszek, és számomra ez a recept kiválóan működik.

Napi szinten nézegetem a tőzsdei vállalatok bennfenteseinek (vezető tisztségviselőinek) vételi és eladási tranzakcióit. Mostanában alig látok vételeket a valamire való cégeknél, eladásokat viszont annál inkább. Ezek az eladók az első sorban ülve irányítják a szóban forgó vállalatokat, és ennek folytán igencsak reális képük lehet a cégük jövőbeli pénztermelő képességéről, ami a vállalatérték alapja. Mindezek alapján ez a kör ma sokkal inkább eladóként jelenik meg a piacon, mint vevőként. A hangulat alakulását és ennek megfelelően a rövid távú árfolyammozgást ők sem tudják megjósolni, ugyanakkor több eszük is van annál, hogy erre játsszanak. Csak te tudhatod, hogy a mentalitásod szerint melyik táborba tartozol: a szépségverseny eredményét próbálod megtippelni vagy értékalapon fektetsz be. Én kizárólag az utóbbiban tudok a segítségedre lenni az OsztalékPortfóliós videó anyagokkal és a könyvvel.

Az OsztalékPortfólió minden korábbi hírlevele ITT érhető el.

Megnézted már az online osztalékbefektetési képzés ingyenes videóit? Itt találod őket: http://osztalekportfolio.com/online_osztalekbefektetesi_kepzes

comments powered by Disqus